IFRS 9 介绍

IFRS 9 是国际会计准则委员会 (IASB) 对 2008 年全球金融危机的回应。目标是在金融危机后改进金融资产和负债的会计和报告。简而言之,想法是通过避免全球经济衰退期间面临的财务问题来预测损失确认。

IFRS 代表国际财务报告标准,这是一套由全球 110 多个国家的金融组织实施的会计准则。它涵盖了欧洲、中东、亚洲、非洲、大洋洲和美洲(不包括美国)的主要国家。在美国,金融机构必须遵循美国财务会计准则委员会 (FASB) 提出的**CECL(当前预期信用损失)**方法。一些具有双重申报要求的美国金融实体可能需要根据 IFRS 9 和 CECL 进行拨备。

IFRS 9 金融工具取代了IAS 39 金融工具:确认和计量,给金融工具的会计处理带来了根本性的变化。金融资产减值的最新预期信用损失模型、业务模型对会计处理的影响以及资产类别减少的后果。一方面,在新旧准则衔接期内,主体需要做出一系列的决策和选择;另一方面,这项新准则放宽了套期会计要求,对于主体而言,这是一个好消息。银行和金融机构受到的影响最大,但非金融企业同样需要考虑准则的新要求。

IFRS 9有哪些新内容?

该项新准则提出了经修订的金融资产分类和计量的要求,包括一个全新的用于计量减值的预期信用损失模型。

它补充了在2013年发布的新的一般套期会计要求。

分类和计量有哪些新内容?

该项新准则所允许的金融资产的计量基础——即摊余成本、以公允价值计量且其变动计入其他综合收益(FVOCI)及以公允价值计量且其变动计入损益(FVTPL)——与《国际会计准则第39号——金融工具:确认与计量》下的计量类别相似。

但是,两者在划分到适当计量类别的标准上存在显著差异。

如果主合同为金融资产,则企业不再需要将嵌入衍生工具从主合同中分拆出来,而是按一个新的方法对整个混合工具进行评估。

减值有哪些新内容?

IFRS 9以“预期信用损失”模型替代了IAS 39中的“已发生损失”模型,这意味着减值准备无需在损失事件发生后才确认。

该准则旨在解决计提贷款损失准备 “过少、过迟”问题,并且会加快损失的确认。

该新模型将被应用于以下金融资产:

资产负债表内确认的债务工具,例如贷款或债券;及

被分类为以摊余成本计量或以公允价值计量且其变动计入其他综合收益的资产。

它也将适用于贷款承诺和财务担保合同。

我们的国际财务报告准则(IFRS)— 减值前沿动态(英文版)重点介绍了国际财务报告准则过渡小组对以上金融工具减值要求的讨论。

这些改变对企业意味着什么?

该项准则对2018年1月1日及之后开始的年度期间生效,并要求采用追溯调整法(包含某些豁免)。允许提前采用。

然而,为这些改变带来的深远影响做准备可能需要相当大的努力。

企业——特别是属于金融行业的企业——需要现在就开始评估可能的影响,并开始为过渡做准备,了解需要的时间、资源以及在系统和流程上的改变。

“这项新准则将对银行核算贷款组合信用损失的方式产生巨大影响。相关坏账准备的金额将会增加,其波动程度也可能会加剧。”

IFRS 9何时生效?

2014 年 7 月,IASB 发布了 IFRS 9,以统一标准取代了旧的国际会计准则 IAS 39。金融实体有在 2018 年 1 月 1 日或之后开始的期间实施的时间表。

**基本问题 -**您是否想知道 IFRS-9 中的“9”是什么?它是《国际财务报告和鉴证准则》的第九版。

IFRS 9 引入了哪些变更来改进会计准则?

IFRS 9 对三个主要部分进行了更改。它们如下:

-

分类和计量:根据旧会计准则IAS 39,金融资产的分类和计量是基于金融资产的特征和管理层对该资产的意图。然而,根据 IFRS-9 会计准则,金融资产分类和计量基于现金流量特征和实体与金融资产相关的业务模式。

-

减值:如果您是金融新手并且想知道什么是减值,这就是对您的简单定义“当银行很可能无法收回借款人需要支付的全部金额时,贷款被称为减值本金和利息。” 在金融危机期间,IASB 意识到 IAS 39 中的已发生损失模型导致了信用损失的延迟确认。为了解决这个问题,他们引入了一个前瞻性的预期信用损失模型。在 IFRS 9 下,预期信用损失 (ECL) 模型将要求更及时地确认信用损失。

-

套期会计:新套期会计模型的目标是提供有关主体使用金融工具进行的风险管理活动的有用信息。

IFRS 9 减值方法论

根据旧会计准则 IAS 39,当发生减值时,金融实体需要拨出金额以弥补损失(即会计领域中的“拨备”)。这导致损失确认延迟。在 IFRS-9 中,银行被要求对可能违约的贷款部分采取前瞻性方法,即使是在贷款发放后不久。

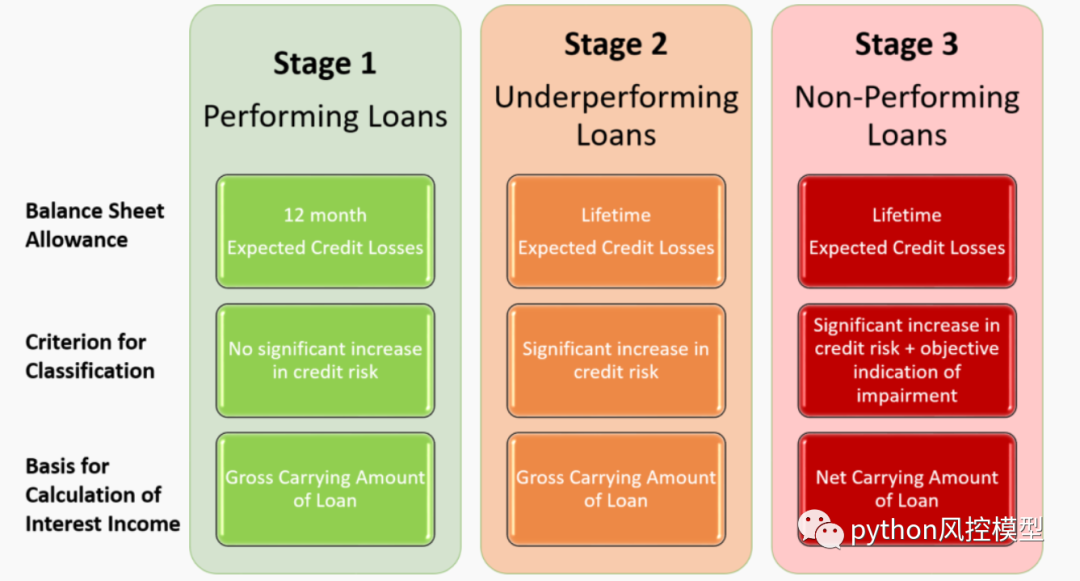

根据 IFRS 9,贷款减值的确认分为三个阶段。它们如下:

| 第一阶段(表演) | 第 2 阶段(表现不佳) | 第 3 阶段(信用受损) |

|---|---|---|

| 低信用风险 | 信用质量显着恶化。初始确认后信用风险增加(未减值) | 信用质量恶化至实际发生信用损失的水平(信用减值) |

| 12 个月预期信用损失 | 终身预期信用损失 | 终身预期信用损失 |

| 账面总额的实际利率 | 账面总额的实际利率 | 账面净值的实际利率 |

IFRS 9 和信用风险模型

在阅读本节之前,请务必仔细阅读上表,其中显示了信用阶段。根据信用阶段,贷款分为 12 个月违约概率 (PD) 或终生 PD。

-

12 个月预期信用损失(第一阶段):适用于自初始确认以来的所有贷款,只要信用风险较低

-

终生预期信用损失**(第 2 和第 3 阶段):**适用于信用风险显着增加的情况

问题是如何确定信用风险是否显着增加。

在 IFRS-9 中,“信用风险显着增加”的定义没有明确说明。因此银行需要自行决定。我们可以通过多种方式来确定信用质量。其中一些如下:

-

过往历史:自报告月份起过去 12 个月内逾期 30 天或 60 天以上或违约的贷款应被视为信用质量显着恶化,应属于第二阶段信用风险。

-

报告月份的 12 个月 PD 模型与发起时的 12 个月 PD 模型之间的绝对或百分比变化。账户中的高价值变化可被视为“高风险”账户。

-

纳入宏观经济变量 纳入GDP、失业率、利率和通货膨胀率、房价指数等宏观经济变量后,建立12个月PD模型,并将报告月份的模型与创建时的模型进行比较。账户中的高绝对或百分比变化可被视为“高风险”账户。

-

年度边际违约概率比较:报告月份边际 PD 曲线与原始边际 PD 曲线相比增加表明信用风险增加,可用作识别高风险账户的方法。

-

公司贷款分级标准逐步变化。

从 IFRS-9 的角度看违约模型的概率

许多风险分析师将巴塞尔 12 个月的违约概率模型视为 IFRS 9 违约概率模型的起点。但我们需要考虑对构建 IFRS 9 12 个月违约概率模型很重要的因素。

-

时间点 (PIT) PD:根据 IFRS 9,应该有时间点 (PIT) PD,这意味着要同时考虑借款人当前的宏观经济因素和风险属性。想法是在计算PD时结合当前的宏观经济条件。本质上,PIT PD 随着宏观经济状况恶化而上升,随着宏观经济状况改善而下降。

-

Best Estimate PD : PD 估计应该是无偏的,这意味着在估计中排除乐观或保守(即低迷)

-

需要持续监测 PD,并在需要时进行重新校准。PD 监测报告是必不可少的。

IFRS 9、CECL 和巴塞尔

国际财务报告准则第 9 号

-

IFRS 9 是 IASB 发布的会计和财务报告准则。

-

它是全球会计准则,除美国外,所有主要国家都在使用。

CECL

-

CECL 是 FASB 发布的会计准则。

-

它在美国使用。

IFRS 9 和 CECL 之间的相似之处

IFRS 9 和 CECL 的设计目标都是建立会计和财务报告标准。两者都具有前瞻性,利用宏观经济指标和借款人属性的最新可用数据来预测违约损失。

巴塞尔与 IFRS 9 和 CECL

IFRS 9 和 CECL 侧重于银行如何设置准备金(预留资金)以弥补违约造成的预期损失。而巴塞尔涵盖预期和意外损失。

大多数受 IFRS 9 和 CECL 约束的银行也受巴塞尔规范的约束。

|

| 国际财务报告准则第 9 号 | 中电 | 巴塞尔 |

|---|---|---|

| PD | 12 个月 PD(第 1 阶段) | |

| 终身 PD(第 2 和第 3 阶段) | 终身PD | 12个月 |

| PD | 时间点PD | 时间点PD |

| LGD/EAD | 最佳估计 | 最佳估计 |

版权声明:文章来自公众号(python风控模型),未经许可,不得抄袭。遵循CC 4.0 BY-SA版权协议,转载请附上原文出处链接及本声明。

欢迎学习csdn学院更多金融风控相关知识《python金融风控评分卡模型和数据分析》

今天的文章新的金融工具国际财务报告准则对哪三方面_新金融工具准则三分类分享到此就结束了,感谢您的阅读。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。

如需转载请保留出处:https://bianchenghao.cn/79566.html