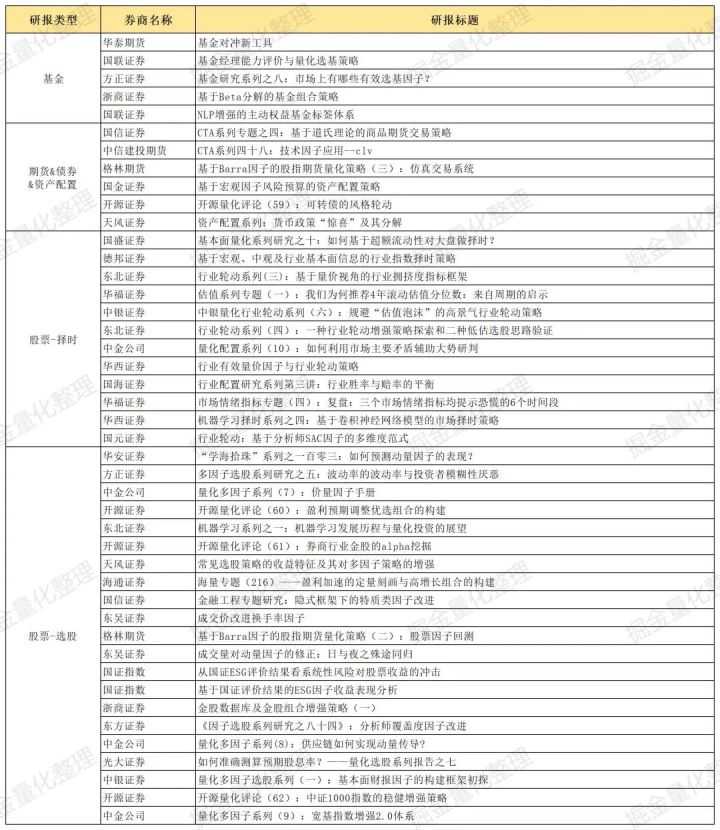

✦研报目录✦

✦内容简述✦

以下内容按发布时间排序

华泰期货

基金对冲新工具

发布日期:2022-08-02 关键词:基金、对冲、中证1000

主要内容:文章推荐两种基金组合对冲方式:1. 相关性选基并对冲,2. 行业中性选基并对冲。其中相关性方法更适合投资者对于主动基金的投资风格较为熟悉,利用适当放宽其它约束,追求更高收益;而行业中性方法更适合投资者对主动基金投资风格把握不明确时,依赖刚性的基金行业主题投资限制,从而在对冲后获得更好的回报。

国金证券

基于宏观因子风险预算的资产配置策略

发布日期:2022-08-02

关键词:债券、股票、资产配资、宏观因子

主要内容:文章构建了追求绝对收益的3种宏观因子配置策略。首先通过主成分分析的方法构建了5个宏观因子:利率因子、经济增长因子、信用因子、期限利差因子与规模风格因子;随后基于这5个因子构建了3种模型:风险预算模型、以预期收益率作为权重的自适应模型和以夏普比作为权重的自适应模型。

国盛证券

基本面量化系列研究之十:如何基于超额流动性对大盘做择时?

发布日期:2022-08-03 关键词:股票、择时、流动性

主要内容:文章基于M2同比和名义GDP同比的差值构建了超额流动性指标。统计检验发现,超额流动性大于0时,中证800月均收益率为2.9%(t统计量3.4),成长行业表现最好。小于0时月均收益率-0.8%(t统计量-1.0),消费行业表现最好。

德邦证券

基于宏观、中观及行业基本面信息的行业指数择时策略

发布日期:2022-08-03 关键词:股票、行业、择时、基本面

主要内容:文章通过统计检验筛选影响行业指数涨跌的基本面指标,包括宏观、中观和行业三个范畴;随后基于胜率与等权的方式将指标合成因子,构建择时模型;最后发现将子行业指数自身显著的因子和超额显著的因子叠加使用,其择时效果最明显,该看涨模型相较于一级行业指数能够产生17.5%的超额年化收益率,Sharpe比率达0.96。

开源证券

开源量化评论(59):可转债的风格轮动

发布日期:2022-08-03 关键词:可转债、风格轮动

主要内容:文章从股性/债性、小盘/大盘、成长/价值三个方面考察转债上的风格轮动。经测试发现,市场处于高波动状态时,股性转债相对表现更差;通过股市的小盘/大盘风格轮动来预测转债的小盘/大盘轮动较为困难;基于行业轮动模型的成长/价值轮动信号,在转债上效果显著。

华安证券

“学海拾珠”系列之一百零三:如何预测动量因子的表现?

发布日期:2022-08-04

关键词:股票、动量因子、动量价差比率指标、MSR

主要内容:文章构建了动量价差比率指标(MSR),并测试其预测各种类型动量的能力。结果表明,作为投资者反应不足的代理变量MSR,对传统动量、行业动量和残差动量均有显著的负向预测能力。

方正证券

多因子选股系列研究之五:波动率的波动率与投资者模糊性厌恶

发布日期:2022-08-04 关键词:股票、波动率、模糊性厌恶

主要内容:文章研究发现投资者普遍是波动率的模糊性的厌恶者,当模糊性较大时,投资者会急于卖出股票,二者容易造成反应过度,未来大概率会发生补涨。为此文章通过上述逻辑构建了“云开雾散”因子,Rank IC达-9.81%,多空年化收益率达30.89%,信息比3.29,因子月度胜率82.46%。

天风证券

资产配置系列:货币政策“惊喜”及其分解

发布日期:2022-08-05 关键词:股票、货币政策、预期

主要内容:文章首次提出采用利率互换曲线对我国预期和未预期的货币政策进行拆解,根据事件分析法结果,在货币政策调整公告公布的事件窗口期,货币政策对权益市场显著的负向影响主要来自未预期的货币政策,但月度维度下,货币政策的变化对权益市场的直接影响并不显著。

东北证券

行业轮动系列(三):基于量价视角的行业拥挤度指标框架

发布日期:2022-08-05 关键词:股票、行业拥挤度、行业轮动

主要内容:文章构造了三类拥挤度因子:趋势跟踪类、趋势跟踪补充类和行业间比较类因子,通过这三类拥挤度因子衡量行业拥挤程度。发现行业处于高拥挤度环境中并不一定立刻出现较为显著的区间趋势反转,但高拥挤度环境中往往意味着风报比表现不佳,资金的有效利用率下滑。

中金公司

量化多因子系列(7):价量因子手册

发布日期:2022-08-06 关键词:股票、多因子、加量因子

主要内容:文章构建了8大类价量因子,分别为动量&反转、流动性、波动率、量价相关性、筹码分布、资金流、北向资金、融资融券因子,并构建了各类因子的复合因子,检验各类因子的有效性,尝试分析其主要收益来源,供投资者参考。

开源证券

开源量化评论(60):盈利预期调整优选组合的构建

发布日期:2022-08-07 关键词:股票、分析师预期、盈利预期

主要内容:文章通过对比分析师对股票在当日所在年份的前后两次预测财年数据,我们定义了盈利预期调整比例,并构建了FYR_DISPstrength因子。结合动量等因子构建投资组合,发现策略年化超额收益率26.89%,收益波动比为2.58,胜率72.67%。

东北证券

机器学习系列之一:机器学习发展历程与量化投资的展望

发布日期:2022-08-05 关键词:股票、机器学习、GAT模型

主要内容:文章对机器学习的发展历程进行了详细梳理,并介绍了机器学习在量化投资研究中的应用,同时对GAT 模型进行改进,构建ResGAT 模型对关联收益和特有收益分别挖掘,并显示出不错的历史回测效果。

华福证券

估值系列专题(一):我们为何推荐4年滚动估值分位数:来自周期的启示

发布日期:2022-08-09 关键词:指数、估值、分位数

主要内容:文章以4年滚动估值分位数衡量指数估值高低,检测结果表明,4年滚动估值分位数能更好地提示宽基指数的顶部和底部,且优于传统的历史估值分位数和10年滚动估值分位数。

开源证券

开源量化评论(61):券商行业金股的alpha挖掘

发布日期:2022-08-09 关键词:股票、行业金股、分析师预期

主要内容:文章研究发现当前券商行业金股的行业覆盖度高,热门行业数量靠前,全部行业金股组合收益表现优于同期券商十大金股组合与基准指数。为此基于开源金工独家分析师预期因子、理想振幅因子、小单残差因子,进行金股组合权重优化构建了因子优选行业金股组合。

中银证券

中银量化行业轮动系列(六):规避“估值泡沫”的高景气行业轮动策略

发布日期:2022-08-09 关键词:股票、行业轮动、估值泡沫

主要内容:文章针对权益估值泡沫测算理念构建与定量测算方法进行了详细的实证,并将研究成果应用到高景气行业轮动策略中, 使原高景气行业轮动策略的超额收益实现显著增强。

国信证券

CTA系列专题之四:基于道氏理论的商品期货交易策略

发布日期:2022-08-10 关键词:期货、道氏理论、CTA

主要内容:文章结合MACD对市场趋势初步判断后与道氏理论相融合对拐点进行修正,最终配合道氏趋势,形成基于道氏理论的商品期货交易策略;同时将该策略与此前发布的其他策略构造了一个CTA复合策略,年化费后收益率为22.42%,夏普率为2.61。

天风证券

常见选股策略的收益特征及其对多因子策略的增强

发布日期:2022-08-12 关键词:股票、特质收益

主要内容:文章认为由行业偏离和风格偏离所带来的收益虽然为正却并不稳定,而选股策略的特质收益是长期稳定的。文章利用十个常见的选股策略来增强一个基于多因子模型的中证500指数优选策略,策略年化收益率19.3%,信息比4.5。

国联证券

基金经理能力评价与量化选基策略

发布日期:2022-08-14 关键词:基金、基金评价、基金经理

主要内容:文章通过对8000多个基金&区间单独计算指标,然后汇总到2000个基金经理,最后选出能力排名靠前的基金经理,最后选择优秀的基金经理对应的基金,构建组合,对偏股型基金指数年化超额收益为5.7%,对沪深300指数年化超额收益为15.2%。

方正证券

基金研究系列之八:市场上有哪些有效选基因子?

发布日期:2022-08-15 关键词:基金、因子、分析师预期

主要内容:文章基于分析师预期和盈余公告角度出发构建了新的选基因子:基本面甄选因子,将该因子与其他有效选基因子结合构造综合选基因子,年化费后收益率为14.54%。

浙商证券

基于Beta分解的基金组合策略

发布日期:2022-08-17 关键词:基金、Beta、CAPM模型

主要内容:文章参考Bollerslev et al.(2021)的方法并加以改进,将CAPM模型的beta拆分为4个半beta,并检验了半beta的风险定价情况,最后基于半beta构建投资组合,该组合获取回报能力强,风险调整后收益良好。

海通证券

“海量”专题(216)——盈利加速的定量刻画与高增长组合的构建

发布日期:2022-08-18 关键词:股票、盈利加速、高增长

主要内容:文章定义了盈利加速因子,该因子与股票收益显著正相关,为此构建了风格特征较为明确的高增长组合,年化收益24.0%,相对于沪深300指数年化超额19.3%。

东北证券

行业轮动系列(四):一种行业轮动增强策略探索和二种低估选股思路验证

发布日期:2022-08-18 关键词:股票、行业轮动、估值

主要内容:文章利用赛道的营收拆分和动态估值进行选股和行业轮动策略增强,在非市场上涨带来的被动的“利润增速预期上修”为基础的行业选择策略中,叠加动态估值下行业估值状态,可相对使用静态估值有更好的增强作用。

国信证券

金融工程专题研究:隐式框架下的特质类因子改进

发布日期:2022-08-18 关键词:股票、特质因子、主成分分析

主要内容:文章利用主成分分析法对股票过去20日的收益序列提取第一主成分,并构建了基于隐式因子框架的特质因子:特质波动率、 特异度、特质偏度因子,三个因子等权合成的复合特质因子RankIC均值为-8.92%,年化ICIR为-5.04,月度胜率为92%。

东吴证券

成交价改进换手率因子

发布日期:2022-08-18 关键词:股票、换手率、SPS

主要内容:文章利用传统换手率因子和量稳换手率因子,结合价格变动因子,价量配合,构建量稳配价SPS因子,其月度RankIC均值为-11.31%,RankICIR提升至-3.87,稳定性进一步提升。

格林期货

基于Barra因子的股指期货量化策略(二):股票因子回测

发布日期:2022-08-18 关键词:股票、多因子

主要内容:文章系统性介绍因子回测的流程,包括设计因子、计算数值、因子评价、回测调优。

东吴证券

成交量对动量因子的修正:日与夜之殊途同归

发布日期:2022-08-18 关键词:股票、动量因子

主要内容:文章发现对应换手率越大的局部日内因子,选股能力越强;昨日换手率较低的部分为反转,昨日换手率较高的部分为动量。为此分别对日内因子、隔夜因子进行改进,再重新合成新的动量因子,IC 均值约为-0.045,年化 ICIR 约为-2.59。

中信建投期货

CTA系列四十八:技术因子应用–clv

发布日期:2022-08-18 关键词:期货、CTA、CLV

主要内容:文章利用CLV技术指标针对期货市场活跃品种构建策略,首先对其中比较有代表性的黑色与有色板块进行测试,再加入其他品种的多空信号组合起来,形成全品种组合策略测试。

中金公司

量化配置系列(10):如何利用市场主要矛盾辅助大势研判

发布日期:2022-08-19 关键词:股票、矛盾、大势

主要内容:文章尝试对不同时期股市在宏观层面(增长、流动性、通胀)的主要矛盾进行定量的捕捉与刻画,从敏感型行业、分析师研报摘要、财经新闻、政策会议四个不同角度,探讨了市场宏观维度主要矛盾的判断方法。

国证指数

从国证ESG评价结果看系统性风险对股票收益的冲击

发布日期:2022-08-22 关键词:股票、ESG、系统性风险

主要内容:本文基于国证ESG评价结果,通过对比新冠疫情/俄乌冲突发生后10日内深沪A股公司股票的累计异常收益率发现,相较于ESG低分公司,系统性风险事件对ESG高分公司的股价冲击更小,且这一情况在事件敏感性高的行业中更为明显。

国证指数

基于国证评价结果的ESG因子收益表现分析

发布日期:2022-08-22 关键词:指数、ESG、多因子模型

主要内容:文章基于国证ESG评价结果,采用结构化多因子模型,实证分析了ESG因子在深沪A股市场中的收益表现,结果表明,ESG因子近年来的收益表现较好且相对稳定。在指数应用方面,相较于传统的市值筛选方式,根据国证评价结果构建的ESG优选和增强指数具有更优异的风险收益特征。

华西证券

行业有效量价因子与行业轮动策略

发布日期:2022-08-22

关键词:股票、行业、量价因子、行业轮动

主要内容:文章从行业层面的量价数据入手,根据量价因子的本质含义对其进行归类,将量价因子分为动量、交易波动、换手率、多空对比、量价背离、量幅同向六大类;随后筛选出11个有效的量价因子,并构建量价行业轮动组合,累计收益为580.00%,月胜率为64.90%。

浙商证券

金股数据库及金股组合增强策略(一)

发布日期:2022-08-22 关键词:股票、金股、胜率

主要内容:文章定量构建以金股推荐成功率为基础的数据库,并以相对成功率高的推荐合成金股增强组合策略,组合年化收益率可达52.10%,夏普比1.72,卡玛比3.02。

格林期货

基于Barra因子的股指期货量化策略(三):仿真交易系统

发布日期:2022-08-22 关键词:股指期货、仿真交易

主要内容:文章系统介绍股指期货量化策略的流程,包括合成指数因子、设计交易策略、搭建回测框架、策略测试调优和合成二级因子。

国联证券

NLP增强的主动权益基金标签体系

发布日期:2022-08-23 关键词:基金、NLP、分类

主要内容:文章以NLP技术深挖基金合同的文本信息,对未建仓的主动权益基金实施有监督的文本分类算法;对已建仓的基金则在聚合文本、持仓、净值等信息的基础上采用无监督的层次化聚类方法,全面增强基金分类的效果。

东方证券

《因子选股系列研究之八十四》:分析师覆盖度因子改进

发布日期:2022-08-23 关键词:股票、分析师、覆盖度因子

主要内容:文章在之前的报告《稳健易算的分析师盈利上调因子》上进一步优化改进分析师数据,包括常规的分析师覆盖度因子、公告后分析师覆盖度因子、分析师首次覆盖度因子等分析师因子。

中金公司

量化多因子系列(8):供应链如何实现动量传导?

发布日期:2022-08-24 关键词:股票、供应链、动量

主要内容:文章基于供应链动量溢出研究有效的将供应链数据和动量因子相结合,为此构建了三种供应链动量差因子,其中mmt_range_M的供应链动量差因子在全市场的IC均值达到4.87%,ICIR为1.10。

光大证券

如何准确测算预期股息率?——量化选股系列报告之七

发布日期:2022-08-25 关键词:股票、股息率、股利

主要内容:文章从现金股利政策角度入手,全方位拆解了股息率组成部分中的可预测部分,并且构造了完整的预期股息率计算框架。

国海证券

行业配置研究系列第三讲:行业胜率与赔率的平衡

发布日期:2022-08-28 关键词:股票、行业配置、胜率、赔率

主要内容:文章基于胜率和赔率构建了一个二阶驱动行业配置模型,其中赔率胜率强调截面上不同行业与其他行业的相对强弱关系,而赔率讨论预期收益。

开源证券

开源量化评论(62):中证1000指数的稳健增强策略

发布日期:2022-08-28 关键词:股票、指数增强、中证1000

主要内容:以开源金工独家因子为主体,分别从估值、成长、交易行为、资金流和关联网络等维度,构建中证1000指数增强策略,优化组合超额年化收益13.07%,年化IR2.57。

中金公司

量化多因子系列(9):宽基指数增强2.0体系

发布日期:2022-08-28 关键词:股票、多因子、指数增强

主要内容:文章着眼于三大宽基的指数增强策略优化,从不同宽基指数的特征入手,深入分析并测试适用于不同宽基指数的量化选股增强方案,并最终给出沪深300、中证500、中证1000指数增强策略的模型建议。

华福证券

市场情绪指标专题(四):复盘:三个市场情绪指标均提示恐慌的6个时间段

发布日期:2022-08-29 关键词:股票、市场情绪

主要内容:从三个角度构建市场情绪指标,用于描述市场悲观/乐观情绪,从而用于提示市场的顶部和底部:一是基于价格的新高新低指标NHNL,二是基于期权衍生品的期权看跌看涨比PCR,三是基于融资融券业务的净融入交易额占比指标NMTAP。

华西证券

机器学习择时系列之四:基于卷积神经网络模型的市场择时策略

发布日期:2022-08-30 关键词:股票、卷积神经网络、择时

主要内容:文章实现了利用指数不同的低纬度特征,进行特征抽取和收益率分类的卷积神经网络模型,并且通过预测的收益率分类结果进行交易,在沪深300指数历史数据上进行回测,结果表明模型表现良好。

中银证券

量化多因子选股系列(一):基本面财报因子的构建框架初探

发布日期:2022-08-30

关键词:股票、机器学习、无监督、基本面

主要内容:文章梳理财报基本面因子框架性构建与升级的三个核心思想,并结合无监督机器学习算法对相似逻辑和表现的财报单因子进行聚类优选。在以中证500成分股优选测试中,复合财报因子在IC、多头超额以及多空超额维度均表现优异。

国元证券

行业轮动:基于分析师SAC因子的多维度范式

发布日期:2022-08-31

关键词:股票、基金、分析师预期、行业轮动

主要内容:文章基于Wind分析师预期的明细数据,计算同一分析师预期指标变化率,定义为分析师SAC因子;结合分析师预期、动量效应和盈利惊喜,同时规避高拥挤度行业,采用中信一级行业构建行业轮动策略,并应用到指数增强、权益基金行业轮动上。

– End –

声明:本内容由掘金量化整理,仅供学习、交流、演示之用,不构成任何投资建议!如需转载请联系掘金小Q(VX:myquant2018)授权,否则作侵权处理!

今天的文章八月券商金工精选分享到此就结束了,感谢您的阅读。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。

如需转载请保留出处:https://bianchenghao.cn/67828.html