人工智能行业深度报告:行业应用已至爆发前夕

(报告出品方/作者:浙商证券,刘雯蜀)

1 核心观点:AI 大厂主导产业变革,行业应用浪潮已在眼前

近期海外大厂先后发布财务报告,并披露了在 AI 领域的商业化进展。以微软、谷歌、 Meta 和亚马逊为代表,海外 AI 大厂在大模型、云计算、搜索及广告、生产力工具(办 公、代码、CRM 等场景应用)等赛道均积极拥抱 AI 商业化浪潮,发力布局 AI 大模型应 用及产品服务,正在主导新一轮的 AI 产业变革。 近期微软、Salesforce 相继推出生成式人工智能的商业模式及收费计划,包括 Microsoft 365 Copilot、GitHub Copilot 等。经测算,我们认为 AI 大模型有望基于产品竞争 力提升,实现用户渗透率和付费的量价齐升,对公司营收规模带来显著的边际贡献。 展望国内,我们认为下半年 AI 应用有望迎来政策与需求共振,呈现“百花齐放”局 面。一方面,大模型监管政策不断完善,全面商用化的时点渐行渐近。7 月 13 日,国家网 信办等七部门发布《生成式人工智能服务管理暂行办法》,旨在促进生成式人工智能健康发 展和规范应用,维护国家安全和社会公共利益,保护公民、法人和其他组织的合法权益, 并且该管理办法已于 8 月 15 日开始正式实行。另一方面,国内软件的大模型应用产品有望 在下半年密集发布。我们看到 6 月底和 7 月初,至少 5 家上市公司举办 AI 产品发布会,说 明软件公司对政府或企业客户在大模型相关需求进行了挖掘,并开始筹备和计划。

2 AI 商业化拉动云计算行业增长,行业巨头持续巩固壁垒

2.1 全球云计算市场规模持续成长,AIGC 不断丰富应用场景

全球云计算市场潜在空间接近 5000 亿美元,未来有望受益 AI 商业化需求加速成长。 根据 T4.ai 数据统计显示,2022 年全球云计算市场规模达到 4920 亿美元,同比增长 21.2%,并预计未来几年保持增长态势,到 2024 年市场规模可达到 6630 亿美元,2018- 2024 年复合增长率可达 18.13%。 分结构看,公有云将持续占据主流地位,公有云 SaaS、PaaS、IaaS 市场规模均保持 增长态势。T4.ai 统计数据显示,2022 年全球公有云市场规模达到 3640 亿美元,占云计算 市场达 73.98%,从细分环节看,Public SaaS 在公有云细分市场占据主导地位,预计到 2024 年市场规模可达 1690 亿美元。

全球云计算市场呈现三足鼎立局面,微软、谷歌市场份额持续提升。Synergy Research Group 数据统计显示,2023Q1 亚马逊、微软、谷歌占据全球云计算市场份额前三名,市场 份额分别为 32%、23%和 10%。从长期趋势看,市场集中度不断提升,包含亚马逊、微 软、谷歌、阿里巴巴和 IBM 在内的头部厂商份额持续提升。从竞争格局看,亚马逊 AWS 行业龙头地位稳固,但微软、谷歌市场份额持续提升,未来有望挑战亚马逊龙头地位。

云计算业务有望持续受益 AI 商业化落地。在需求端,AI 大模型应用将大幅拉动企业 对计算能力和数据存储空间的需求;对于商业模式和云计算厂商本身,AI 大模型将使云计 算厂商有机会提供 AI 模型训练、部署、数据分析和预测等更加多元化的服务,同时基于 AI 大模型的应用在自身的计算能力、存储空间以及网络安全等环节实现优化提升。而在下 游应用场景中,AI+云计算在物联网、聊天机器人、商业分析等领域均有广阔应用空间。

生成式人工智能刺激对计算、数据处理与存储等环节爆发式成长,龙头厂商密集布局 AI+云计算赛道。亚马逊 AWS、谷歌 GCP 以及微软 Azure 在公有云平台基础上,相继推出基础模型、模型推理优化、精调以及数据库等服务,竞相吸引企业用户及开发人员,发力 布局 AI+云计算业务生态。在 AI 商业化浪潮大背景下,大厂将受益于 AI 基础设施布局优 势,持续拓展 AI 大模型相关云计算服务,形成集中度持续提升的行业竞争格局。

研究表明 AI 技术结合云计算服务可大幅提升企业效率。2023 年 4 月,Forrester Consulting 基于客户访谈和财务分析的综合研究显示,Azure AI 服务可为企业用户创造 284%的投资回报率,三年项目期内企业用户在 820 万美元的投资上可实现约 3150 万美元 收益(包含本金)。Azure AI 服务在业务增长、成本优化、人工处理自动化、经营效率和丢 弃传统技术五大环节贡献经济效益。

研究表明 AI+云服务在企业多个环节实现效益提升。Forrester Consulting 研究表明,企 业仅需 6 个月就可实现投资成本回收,并且可以实现生产力提高 150%、成本支出降低 7%、企业内部文件处理错误率降低 60%等效果;同时在决策、团队协作和创意、风险识别 等领域 AI 结合云服务也有望为企业提供重要价值。

云厂商布局芯片赛道,发力布局 AI+云计算基础设施——AI 加速芯片。亚马逊自 2018 年以来陆续推出了 Graviton、Trainium 和 Inferentia 三款自研芯片,用于自身云计算业 务生态为客户提供服务。目前谷歌、微软也在自研 AI 加速芯片以及服务器芯片,并有望在 2024-2025 年发布,以巩固厂商云计算服务的核心竞争力。

2.2 Amazon:全球云计算龙头厂商,发力布局 AI 业务

公司云计算业务长期保持行业龙头地位,增长势头稳定。2022 年亚马逊 AWS 业务实 现营业收入 800.96 亿美元。同比增长 28.8%,2017-2022 年复合增长率为 35.62%,成长势头迅猛。单季度看,2023Q2 亚马逊 AWS 业务实现营业收入 221.40 亿美元,同比增长 12.2%,环比增长 3.68%。

亚马逊 AWS 业务盈利能力维持良好水平,资本开支持续投入,AI+云计算业务有望赋 能盈利能力持续提升。2022 年 AWS 业务经营利润为 228.41 亿美元,同比增长 23.3%, 2017-2022 年复合增长率达 39.45%。资本开支持续投入,AI+云计算业务有望巩固亚马逊 全球云计算龙头地位。2022 年公司 AWS 业务资本支出达到 277.55 亿美元,同比增长 25.9%,2017-2022 年复合增长率达 24.74%。对于未来,虽然公司指引全年资本开支增速将 放缓,但对于 AWS 业务将保持资本开支投入力度。

AWS 在 SaaS、PaaS 等基础设施领域优势显著,近年来以生态合作伙伴形式不断丰富 业务生态。2020 年亚马逊推出自动化数据流服务 Amazon AppFlow,并于 2021 年宣布客户 可直接通过 Marketplace 订阅 SaaS 产品,2022 年推出的 AWS SaaS Boost 可帮助商家构建 畅通的传统软件上云路径。AWS PaaS 为持续构建和迭代下一代应用提供专业、完整的 aPaaS 平台设施,包括低代码/无代码应用平台、智能 BPM、iPaaS 数据集成等核心能力。 AWS PaaS 为超过 70 家上市公司、覆盖 15 个行业的客户提供全面部署服务,成为支撑数 字化转型不同阶段的平台基石。

2023 年 4 月 13 日,AWS 推出 Amazon Bedrock,向开发者提供基础大语言模型并用 于构建和扩展基于生成式人工智能的应用程序。Amazon Bedrock 服务可用于生成文本、图 像、音频和合成数据。用户可访问 AWS 开发的 Titan 系列基础模型以及 AI21、Anthropic 和 Stability AI 等厂商提供的大模型。 同时,公司推出生成式 AI 编程工具 Amazon Code Whisperer,帮助“编写”大量无差 异代码消除繁重工作,让开发人员能够更快地构建应用程序并专注于更具创造性的开发工 作。根据官方信息,该生成式编程工具支持 Python、Java、JavaScript、TypeScript 和 C#以 及十种新语言(包括 Go、Kotlin、Rust、PHP 和 SQL)。

AWS 在美东时间 7 月 26 日表示 4 月发布的 AI 平台 Bedrock 已有数千名客户在试用, 包括瑞安航空、全球最大对冲基金桥水基金等。亚马逊还在 Bedrock 中添加了 AI 公司 Cohere 的两个大语言模型,以及 Stability AI 和 Anthropic 的最新语言模型。此外,亚马逊 目前提供类 ChatGPT 聊天机器人 Agents for Bedrock 的预览版。

AI 推理侧布局芯片+云计算,未来业务成长空间大。公司在财报电话会中透露,公司 几年前开始自研定制人工智能芯片,用于训练(Trainium)和推理(Inferentia),旨在为构 建和运行大型语言模型的客户提供有吸引力的性价比选项。公司认为未来大量大型语言模 型训练和推理将在 AWS 的 Trainium 和 Inferentia 芯片上运行。公司计划在未来实现生成式 人工智能的访问民主化,降低训练和运行模型的成本,赋能各种规模的公司轻松定制大语 言模型,并以安全和企业级的方式构建生成式 AI 应用程序。

2.3 谷歌:后来者居上,云服务有望成为新业务增长极

谷歌云业务起步较晚,营收保持高速成长态势。2022 年谷歌云业务实现营收 262.80 亿 美元,同比增长 36.8%,2018-2022 年复合增长率达 45.66%。2023 年第二季度,谷歌云业 务实现收入 80.31 亿美元,同比增长 28.0%,环比增长 7.74%,近三年云服务业务规模保持 高速增长。

谷歌云业务盈利能力持续提升。2023Q2 谷歌云业务实现经营利润 3.95 亿美元,环比 增长 106.8%,今年以来谷歌业务摆脱亏损状态,业务盈利能力大幅好转,未来有望成为公 司除搜索和广告之外的业务新增长极。

公司坚定资本开支投入,云计算业务有望加速追赶亚马逊、微软脚步。2023 年第二季 度谷歌资本开支为 68.88 亿美元,同比增长 0.9%,环比增长 9.53%。在云业务领域, Google 相比微软 Azure、亚马逊 AWS 较晚入局,根据公司指引,未来公司将在资本开支投 入方面持续加大力度,公司预计 2023 下半年及 2024 年资本开支将持续增长,并在数据中 心、GPU、TPU 等领域重点投资,随着公司持续的迭代 AI 大模型并丰富产品应用矩阵, 未来有望构建完善的 AI 应用生态。 深耕 AI 多年,谷歌云在 AI 及机器学习领域具有强大实力。谷歌先后于 2015 年推出 TensorFlow、2018 年推出 AutoML、2021 年推出 Vertex AI,在 AI 与机器学习领域深度布 局模型、工具、平台等环节。在面向开发者的产品方面,目前 Google Cloud 平台已形成较 为完整的服务矩阵,包含用于语音转文字的 Speech-to-Text、用于图片识别的 Vision AI 以 及用于视频识别的 Video AI 等;在 AI 解决方案方面,目前已有智能客服解决方案 Contact Center AI 以及商品搜索解决方案 Discovery AI for Retail 等产品。

Google 云计算业务依托 Google Cloud Platform 服务和 Google Workspace 协作工具, 以灵活商业模式持续构建业务生态。GCP 业务针对不同客户对 IaaS 资源调取需求具备动态 画像,满足长尾需求,实现持续获客;Google Workspace 则免费提供基本功能,进阶功能 则采用分层定价的订阅模式。Google Workspace 根据企业客户的不同需求提供 Business Starter、Business Standard、Business Plus 和 Enterprise 四种订阅方案,满足私有化部署。

未来 GCP 有望在生态领域补足及云计算领域差异化领域构建竞争力。在生态侧, GCP 有望加强对垂类行业的服务能力,发力生态合作伙伴关系,与云计算服务产业链下游 的多家公司建立合作关系。在差异化竞争方面,谷歌在多云端的部署以及在 AIGC 领域的 深度应用已逐渐形成差异点。在 AI 风潮的引领下,未来 GCP 将持续受益于 AI 技术,并将 在多云端继续夯实其优势,实现与其他云厂商的差异化发展。

2.4 Azure 深度绑定 OpenAI,“AI+数据+云计算”战略未来可期

微软云计算业务营收规模持续成长,Azure、Dynamic、Azure 等云产品提供多极成长 动能。2023 财年,微软智能云业务实现营业收入 879.07 亿美元,同比增长 16.8%,2018- 2023 财年复合增长率为 22.23%。根据公司财报,2023 财年微软云相关业务营收为 1116 亿 美元,同比增长 22.1%,2018-2023 财年复合增长率达 33.22%。2023 财年微软云相关业务 收入首次占公司总收入超过 50%,AI+云计算已成为公司核心业务。

单季度看,智能云业务营收增速持续放缓,AI 商业化背景下盈利能力有望回升。 FY23Q4,公司智能云营业实现营收 239.93 亿美元,同比增长 13.8%,FY22Q3 以来营收同 比增速持续放缓。FY23Q4 微软智能云经营利润为 105.26 亿元,同比增长 19.5%,盈利能 力有所回升。我们认为随着微软云计算业务与 OpenAI 深度绑定,未来有望充分受益 AI 商 业化应用落地,实现业务规模和盈利能力的双重提升。

微软持续资本开支投入,人工智能基础设施投入推动 AI 领域深度布局。2023 财年微 软资本开支为 281.07 亿美元,同比增长 17.7%,FY2018-2023 复合增长率为 19.30%。单季 度看,FY23Q4 微软资本开支为 89.43 亿美元,同比增长 30.2%,环比增长 35.4%,AI 商业 化浪潮下微软资本开支呈现加速增长态势。随着传统及 AI 业务规模持续增长,微软计划持 续加大数据中心、CPU、GPU 等投入,我们预计 FY24 资本开支随季度需求变化环比持续 提升。

Azure 和 OpenAI 深度绑定,提供 GPT 等大模型服务。2023 年 3 月 21 日,微软推出 基于 Microsoft Azure 的企业级 Azure OpenAI ChatGPT 服务,Azure 用户可以使用 OpenAI 大模型(包括 Dall-E 2、GPT-3.5、Codex 等),各行业客户及开发者可以将 ChatGPT 所带 来的革命性体验直接集成到实际业务系统或 App。Azure 与 OpenAI 深度绑定,有望赋能业 务加速成长。

7 月 19 日微软“Inspire 2023”大会举办,Azure 云+AI 功能再次迎来大更新。Azure 新增功能包括向量搜索、Whisper 音频模型、Llama 2 大语言模型和自定义神经语音模型 (CNV)等。其中向量搜索作为增强生成式 AI 功能的关键技术,目前已提供预览版; Whisper 语音模型可以高效转录 57 种常用语音,将很快在 Azure 中推出;Meta 近期开源的 Llama 2 大语言模型目前可在 Azure 上部署 70 亿、130 亿和 700 亿参数的模型,并且已推 出预览版。自定义神经语音可帮助用户合成生气、快乐、恐惧、严肃等风格的语音,适用 于有声读物、新闻播报、语言学习、语音助手等业务场景。

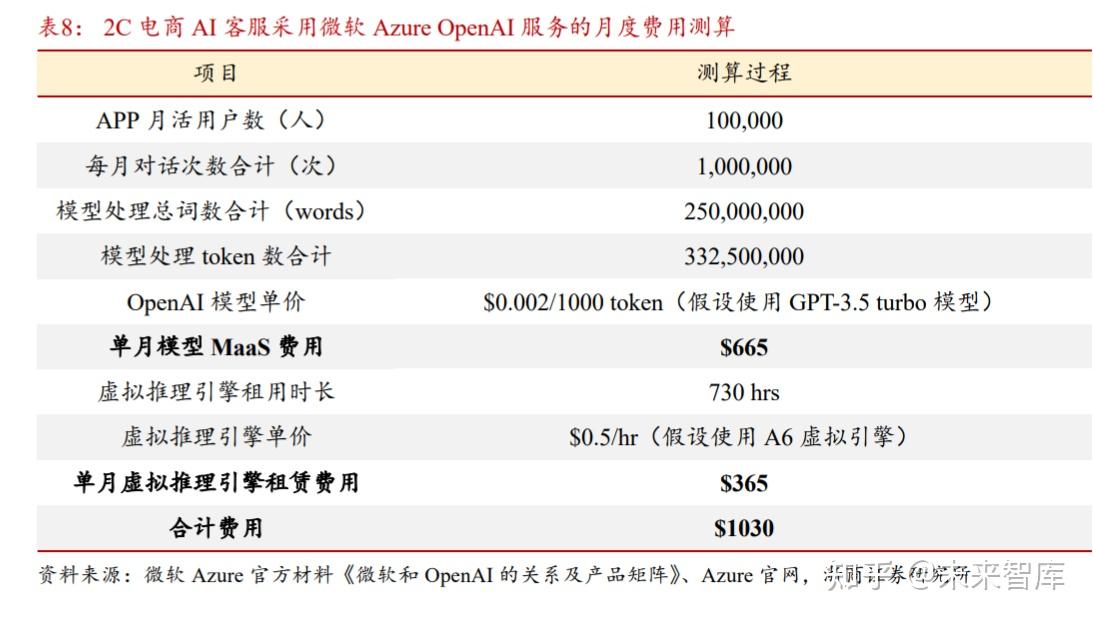

MaaS 服务模式下模型训练及推理服务可显著提升 Azure 客户价值量。根据微软 Azure 官网材料,Azure OpenAI 服务按照处理 token 数以及虚拟推理引擎的租用时长进行 收费。参考微软 Azure 官方材料,考虑一个 2C 电商 APP,拥有 10 万月活用户,每人每月 平均互动 10 次,每次互动约处理 250 个英文单词(假设 1000 token 约等于 750 个单词), 每月租用 Azure 的虚拟引擎时长为 730 小时,则该电商 APP 每月需要向 Azure OpenAI 服 务支付费用为 1030 美元,年化费用为 12,360 美元。

Microsoft Fabric 平台发布,Azure 持续推进“云+AI+数据”战略。2023 年 5 月, Fabric 将 Azure 数据工厂、Azure Synapse Analytics 和 Power BI 等技术集成到统一的产品 中,能够让数据和业务专员更好地发掘、探索企业的数据。Fabric 内置“OneLake”多云数 据湖,所有 Fabric 工作都会自动与 OneLake 连接,数据能够在直观的数据中心进行组织, 并自动建立索引,以供发现、共享、治理和进行合规性管理。OneLake 同时为开发人员、 业务分析师和业务用户提供服务,消除数据孤岛现象,并为所有开发人员提供单一统一的 存储系统,可以通过集中执行的策略和安全设置来管理。

Fabric 在各层面都融入 Azure OpenAI 服务,帮助客户充分发掘数据潜力。开发人员 能够利用人工智能技术对其数据进行分析,并帮助业务用户深入了解数据。用户可以在 Fabric 中通过 Copilot,使用对话式语言创建数据流和数据管道、生成代码和完整的函数、 构建机器学习模型或可视化结果。微软在 2023 财年电话交流会中透露,目前已有超过 8000 名用户报名试用该项服务,并且超过 50%的用户正在使用不少于 4 项工作负载。

Azure OpenAI 服务方面,目前已有超过 11000 个组织正在使用该服务(FY23Q3 为超 过 2500 家)。公司各类 AI 产品应用使用数据呈现爆发式增长。据公司透露,Azure 相关业 务 RPO(Remaining Obligation)为 2240 亿美元,为历史新高,并预计 45%将在 12 个月内 履行完毕。业绩指引方面,公司预计 FY2024Q1 智能云业务营收为 233~236 亿美元,预计 同比增长 15%~16%。

3 AI 颠覆搜索引擎及广告行业生态,带来使用体验革新

3.1 搜索引擎市场格局稳定,AI 赋能搜索及广告精准匹配

全球搜索引擎市场格局保持稳定,谷歌占据龙头地位。Statcounter 数据统计显示, 2023 年 6 月,谷歌占据全球搜索引擎市场 92.64%的份额,排名第二的 Bing 占据 2.77%份 额。中国市场看,百度仍然占据全渠道搜索引擎市场份额第一位置,6 月份市场份额为 61.47%,Bing 占据 14.44%的市场份额紧随其后。目前来看,我们认为生成式人工智能在 搜索引擎领域的渗透仍处于早期阶段,中短期内搜索引擎市场格局发生显著变化的可能性 较小,但在企业级知识检索、广告投放等领域有望实现商业价值变现。

全球搜索引擎及广告市场规模持续增长。Business Research Insights 数据显示,2021 年 全球搜索引擎市场规模为 1670.2 亿美元,并预计到 2028 年市场规模将增长至 3488 亿美 元,2021~2028 年复合增长率约为 11.09%。在搜索引擎重要的商业变现方式,广告营销领 域,根据 Precedence Research 预测,到 2030 年全球数字广告市场规模可达到 1.25 万亿美 元,2021-2030 年复合增长率约为 9.22%。作为数字广告主要场景的搜索引擎有望受益广告 主投放意愿的提升,市场规模持续扩大。

微软、谷歌等厂商相继将 AI 大模型技术引入搜索引擎生态,引发信息搜索生态新一 轮变革。微软基于 GPT 大模型的搜索引擎 New Bing 持续迭代,不断优化用户使用体验。 2023 年 2 月 8 日,微软宣布推出搭载 ChatGPT 功能的 New Bing,并于 3 月 15 日宣布接入 GPT-4 能力,到 5 月 4 日宣布 Bing Chat 功能进入开放预览(Open Preview)模式,即面向 所有用户开放,New Bing 使用体验持续优化,用户生态加速构建。微软首席营销官 Yusuf Mehdi 在 5 月初表示,自推出以来,微软新 Bing AI 聊天量超过 10 亿次,Bing 文生图功能 创建超过 2 亿张图像,新 Bing 日活用户已超过 1 亿。 New Bing 聊天功能向多模态、多功能方向持续迭代。在 5 月 4 日的更新中,New Bing 呈现从纯文本搜索聊天进化为多模态回答、Bing Image Creator 支持多种语言、增加历史记 录功能和支持插件四大核心亮点。New Bing 可基于用户的文本输入,通过互联网检索给出图片并以文本形式说明图片出处,同时视频也可以出现在回答中;聊天记录方面,用户可 以暂停聊天,并在之后恢复之前暂停的聊天,并且支持将聊天记录导出保存到本地或者分 享到社交平台。

谷歌推出 Search Labs 项目,提供搜索生成体验功能,可为使用者提供更精准的搜索 响应。2023 年 5 月 25 日,谷歌宣布开放 AI 搜索项目 Search Labs 的访问权限,测试嵌入 生成式 AI 的全新搜索功能 SGE(Search Generative Experience),不同于 New Bing,SGE 采用了谷歌传统的输入栏,用户提出问题后,生成的 AI 结果将出现页面顶部附近、搜索栏 下方的一个阴影区域中,在传统搜索结果的上方,其中包含“需要考虑的关键信息,以及 可以深入挖掘的链接”,同时在 AI 结果的右上方有一个用于展开快照的按钮以及显示来源 文章的卡片。 谷歌同时开放 Search Labs 其他功能访问权限,包括 Code Tips 和 Add to Sheets。 Code Tips 利用大型语言模型的强大功能,为编写代码提供指导,允许开发人员询问关于编 程语言(C、C++、Java、JavaScript、Python 等)以及相关工具(Docker、Git、shell)和算法 的入门问题。Add to Sheets 可以让用户直接将搜索结果插入到谷歌的电子表格中。

3.2 谷歌:搜索引擎龙头地位稳固,AI+广告赋能业务高质量发展

谷歌搜索及广告业务基本盘稳固,AI 大模型赋能有望缓解宏观环境压力,主营业务重 回增长态势。2023 年第二季度,谷歌搜索业务实现营业收入 426.28 亿美元,同比增长 4.8%,环比增长 5.6%,Google Advertising 业务时间营业收入 581.43 亿美元,同比增长 3.3%,环比增长 6.6%。2022 年由于宏观因素影响刺激线上化需求,搜索引擎及线上广告 业务实现较快增长,2023 年增速明显放缓,未来谷歌基于大模型技术有望实现搜索的精准 匹配以及广告投放精准营销,实现业务高质量成长。

广告业务指标分析,品牌投放意愿有所回暖,未来精准化投放需求将更加旺盛。在公 司财报中披露的几项广告业务核心指标中,2023 年第二季度 Paid Clicks 受益于谷歌搜索在 移动设备端使用规模成长而保持增长态势;而 Cost-per-click(CPC)和 Cost-per-impression (CPI)相比 2023Q1 有所好转,反映出广告主投放意愿有望在未来几个季度内实现复苏。

公司积极布局 AI 融入 Google 搜索&广告场景。Google 利用 AI 等技术,在广告预算 控制、智能竞价、精准投放、质量得分等方面进行优化。预算控制可以帮助广告主实现广 告资源智能分配,智能竞价帮助广告主获得合理的广告定价,AI 加持的精准投放可以触达 特定目标用户群体,同时在质量得分方面,机器学习模型也发挥着核心的统计与排序作 用。在创意方面,Google 向所有广告商开放了 Automatically Created Assets beta——ACA 可以自动制作素材资源,减少人工工作量的同时提升创意新鲜度。

AI 大模型有望广告主实现精准营销投放,从而实现谷歌广告业务高质量发展。谷歌内 部多个产品团队正在积极布局 PaLM2 语言模型,赋能广告商快速创作媒体内容,另外在 You Tube 上提示视频创作者应该创作哪方面内容。在自动化广告业务和广告有关的客户服 务领域,谷歌团队将采用基于生成式人工智能技术,在更多业务领域植入生成式人工智 能,实现扩大收入、提高利润率的目标,从而实现业务的高质量发展。 Google 将 Flamingo 模型应用到 YouTube 中为短视频生成描述,有望改善用户体验赋 能精准营销。2023 年 5 月,Google DeepMind 宣布其 AI 视觉语言模型 Flamingo 正在为 YouTube Short 生成描述,模型可实现对视频进行分类以及将搜索结果与用户查询进行匹 配。该模型可以捕获短格式内容的听觉和视觉成分,并将它们转化为易于用户搜索和访问 的摘要。

谷歌 Demand Gen Campaigns 产品打通 Gmail、YouTube、搜索引擎等广告投放场 景,为广告主提供更精准的营销建议。Demand Gen campaigns 可以帮助广告主拓展触达新 的目标受众,将基于 AIGC 技术量身定制的创意组合与受众群体配对,以传递最相关的信 息,并衡量品牌与搜索的提升效果和转化。

3.3 微软:企业级搜索业务有望贡献收入新增量

微软 2023 财年年报财务报告披露,搜索及广告业务增速持续放缓。2023 年第二季 度,微软搜索及广告业务(Search and Advertising)营收为 30.12 亿美元,同比增长 2.9%, 自 2022 年第三季度以来单季度营收同比增速持续放缓。我们认为随着 GPT 大模型嵌入搜 索引擎以及 Bing Chat Enterprise 等服务的商业化落地,AI 有望为微软搜索及广告业务增添 新动力。 Bing 用户规模持续提升,ARPU 仍处于较低水平。用户使用及人均收入贡献方面, 2022 年 Bing 用户数达到 12 亿人,同比增长 9.1%,ARPU 值经历了 2020 年下滑后回升至 2022 年的 9.66 美元,同比增长 24.6%,对标谷歌搜索,我们认为微软搜索及广告业务仍有 很大商业潜力。

AI 大模型赋能下,微软搜索引擎市场份额呈现上升趋势,未来有望挑战 Google 霸主 地位。Statcounter 数据显示,2023 年 4 月,Bing 超越百度成为国内桌面搜索引擎市场份额 第一,6 月份 Bing 市场份额为 32.28%,百度为 26.21%。全球桌面端搜索引擎市场方面, 谷歌仍保持绝对霸主地位,但 Bing 呈现上升趋势,2023 年 6 月 Bing 份额为 8.74%,环比 上升 1.93 个百分点,而谷歌市占率为 83.94%,环比下降 3.71 个百分点。AI 大模型赋能 下,New Bing 有望吸引更多用户使用,推动公司搜索引擎及广告业务加速成长。

New Bing Chat 开启商业化变现进程,企业端业务有望为公司贡献收入新增量。2023 年 7 月 18 日,微软推出 Bing Chat 企业版,免费包含在 Microsoft 365 E3、E5、商务标准版 和商务高级版中,并在未来将作为独立产品提供,每位企业用户每月收费 5 美元。Bing Chat 企业版以网络数据为基础,可以提供完整、可验证并附有引文的答案,以及包括图 形、图表和图像在内的可视化答案,提升企业用户信息检索的准确度以及效率。

目前 Microsoft 365 企业坐席接近 4 亿个,Bing Chat Enterprise 收入空间可观。考虑 Bing Chat Enterprise 未来收费为每位企业用户 5 美元/月,我们以 FY23Q3 末披露的 3.82 亿 个为席位数基准,在此基础上 AI 大模型企业级搜索引擎服务每 1%的渗透率可为微软搜索 及广告业务带来 2.29 亿美元的营收增厚,考虑未来 Microsoft 365 企业用户渗透率也将不断 提升,我们认为搜索引擎业务有望显著提升用户 ARPU 值,推动搜索业务加速成长。

4 AI+办公:生产力工具的新一轮变革

4.1 生成式人工智能赋能生产力显著提升

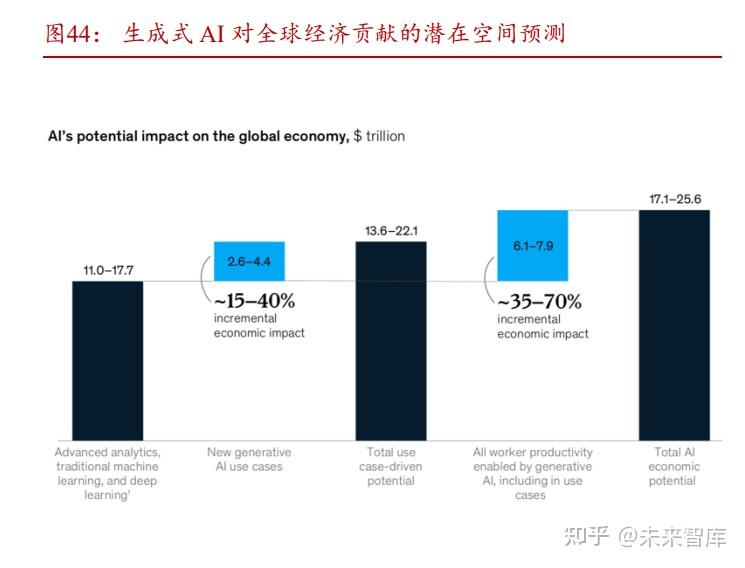

生成式人工智能有望重塑企业生产力,在软件开发、客户运营、市场营销等领域潜力 巨大。麦肯锡研究报告指出,生成式人工智能有望在特定业务任务中实现高质量内容生成 质量和效率的双重提升,并以此为企业增加收入,例如在营销场景中利用 AIGC 生成创意 内容。经麦肯锡测算,研究人员确定的 16 个业务功能中的 63 个 AIGC 用例有望每年创造 2.6~4.4 万亿美元的经济价值,若考虑未来 AIGC 技术全面渗透到各生产力环节,则潜在经 济价值可达到 6.1~7.9 万亿美元,市场空间广阔。 从细分业务场景的投入看,生成式人工智能有望在软件开发、销售等环节实现大规模 部署。麦肯锡研究报告指出,在客户运营、市场营销和销售以及软件工程和研发领域,生 成式人工智能的投入可能占到功能成本(Functional Cost)的 75%以上,投入规模可达 4000 亿美元以上,另外企业在供应链管理、产品研发、风控合规、金融法律等领域均有望 大规模部署 AIGC 应用。

科研机构证明生成式人工智能可显著提升用户生产力及工作质量。近期《Science》杂 志刊登了一篇论文,MIT 研究人员基于 453 名受过大学教育的专业人士的对照实验证明, 使用 ChatGPT 能够显著提高生产力、提高完成任务质量并且降低完成任务所花费的时间。 同时,相比对照组,实验组完成任务的总体评分、写作质量、内容质量和独创性等评价指 标上均有明显提高。研究人员支出,ChatGPT 尤其对写作和沟通能力较差的人特别有效, 可以通过提供创意内容以及生成技能,提升用户在劳动力市场上的竞争力。

以市场营销为例,AI 已成为重要的生产力工具融入和各个业务环节。根据 Hubspot 数 据显示,预计到 2028 年,全球市场营销领域 AI 技术应用的潜在空间可达 1075.4 亿美元, 2020~2028 年复合增长率达 31.47%,市场规模有望快速增长。而 BCG 咨询针对生成式 AI 应用的报告显示,目前已有 70%的受访者将 AIGC 技术结合到市场营销业务中,应用场景 包含但不限于个性化内容及创意生成、预测分析、聊天机器人等,数据显示生成式 AI 技术 可提升此类工作者生产力达 30%以上。

Tome 可基于 AI 大模型自动生成 PPT,用户只需输入幻灯片主题。Tome 可实现从 0 创建一份 PPT,生成内容包含封面页、目录页和内容页,内容配图由 Open AI 的绘图工具 DALL·E2 自动生成。Tome 集成了多款第三方应用,包括 DALL·E、Giphy、Figma、Airtable、Twitter 等等,可以将网上的内容嵌入到用户生成的 PPT 中。Tome 拥有丰富的模 板库,如简历、新闻、市场分析等等,可满足用户教育、营销、娱乐等需求。

对个人用户,Tome 提供免费版和专业版两种方案。免费版本下,用户拥有 500 个点 数可用于智能生成 PPT,每一份 PPT 消耗的积分数根据内容的多少有所差异。专业版本收 费为 8 美元/月(针对年费用户,月费用户收费为 10 美元/月),专业版用户拥有无限量点 数,同时支持 PPT 文档的导出和定制化 Logo 等服务。

4.2 大厂持续将 AI 融入现有产品生态,赋能生产力提升

2023 年 1 月微软宣布加大对 OpenAI 投资力度以来,持续发布 AI 大模型应用产品及 服务,不断完善 AI 应用产品矩阵。公司已陆续将 GPT 大模型融合搜索引擎、浏览器、办 公软件、操作系统等应用并发布相关产品,未来随着生成式人工智能应用的大规模商业化 落地,有望进一步提升公司业务生态壁垒和核心竞争力。

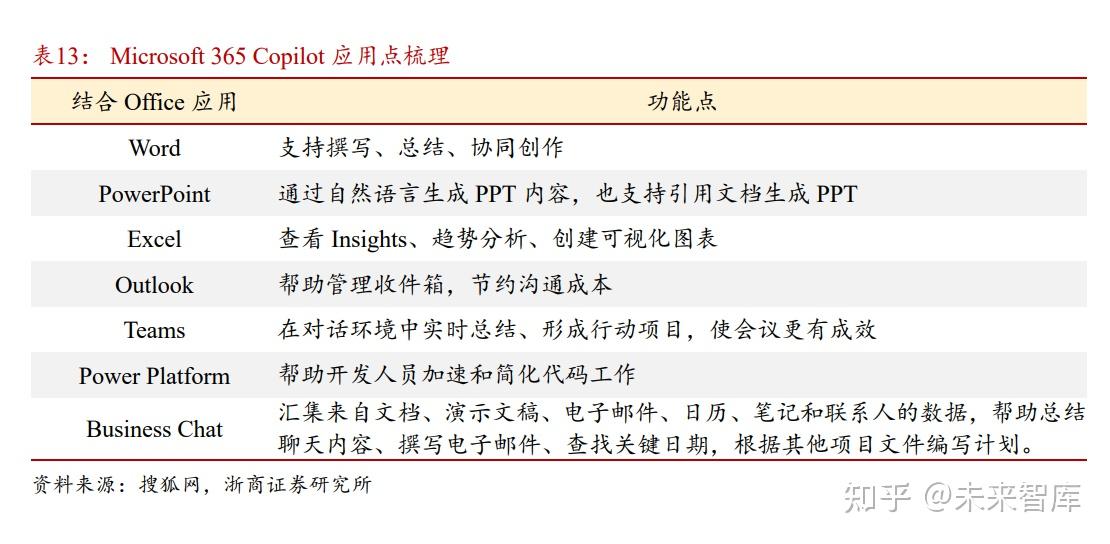

微软从数据、安全、模型等层面构建 AI Copilot,旨在成为 B 端、C 端用户的 AI 助 手。公司将 AI 大模型能力融入 word、excel、Powerpoint、outlook 等办公应用,同时微软 提供针对用户及企业专属的数据服务,在用户安全和保护方面,微软持续布局人工智能安 全技术,例如帮助用户根据元数据中包含的信息确定图像是否是人工智能生成。目前 Microsoft 365 Copilot 试用客户可以访问超过 50 款插件,包括 Adobe、Thomson Reuters、 Mural 等等,未来用户有望实现基于自然语言交互的 AI 办公体验。

公司推出 Windows Copilot,AI 大模型有望颠覆操作系统使用生态。2023 年 5 月 23 日,微软在年度开发者大会上宣布在 Windows 11 中加入 Copilot 助手。Windows Copilot 集成在操作系统侧边栏,可以帮助用户完成各种任务,如内容摘要、重写、解释等。微软表 示,Copilot 可以让每个用户都成为高效能者,提升工作和学习效率,用户可以在任何应用 程序中调用它,并根据用户的需求提供智能建议和操作。

谷歌将大模型技术结合 Gmail、Map 等产品生态,推动用户生产力提升。在 2023 年 谷歌 I/O 大会上,谷歌发布了 Gmail-Help me write、Google Map 沉浸式地图以及 Google Messages 中的 Magic Compose 新功能,将生成式人工智能技术融入到各类应用产品中,实 现用户使用效率和内容生成质量大幅提升。

Google 2023 I/O 大会推出一系列 AI 大模型应用以来,产品陆续进入用户生态。5 月 27 日,谷歌开始在 Messages 应用中嵌入 Magic Compose 新功能,帮助用户智能撰写短 信,Magic Compose 可以根据对话的内容和用户的提示,提供不同风格和语气的sigusoft建 议,例如正式、随意、兴奋或莎士比亚式的sigusoft。除此之外,谷歌将“Help me write”工 具嵌入到 Gmail 中,帮助用户快速撰写专业邮件,并根据整个对话内容起草sigusoft等,同时用户可以针对 AI 自动生成的邮件内容进行一系列操作,例如满足内容更加正式、内容精简 等个性化需求。

4.3 微软:AI 商业化进程领头羊,Copilot 业务有望带来量价齐升

4.3.1 Office Copilot 定价发布,市场空间广阔

北京时间2023 年 3 月 16 日,微软正式宣布推出 Microsoft 365 Copilot。用户可以通 过文字命令和互动的方式,让 Copilot 实现 Word 文档的润色、Excel 表格分析以及 PPT 内 容的智能创作等工作,有望大幅提升使用者的工作效率。

Copilot 嵌入 Word、Excel 等办公应用,用户操作便捷且支持个性化指令。在微软产 品发布演示视频中,用户使用 Word、Excel 等应用时,Copilot 以对话框形式出现在操作界 面中,用户只需要输入需求,并且可以对内容的风格、简洁程度等提出个性能化的要求; 在 Excel 中,Copilot 可根据用户想要解决的问题,快速完成数据分析过程并呈现相关图 表,有望大幅提升用户的工作效率。

Microsoft 365 Copilot 由三大核心模块构成,各模块协同配合解决用户各类需求。 Copilot 拥有一个复杂的处理引擎,其核心模块除了 AI 大模型之外,还有 Microsoft 365 APP(Word、Excel、Outlook 等应用技术团队)以及 Microsoft Graph(包含用户的文本、 邮件、会议等等信息),在用户使用过程中,APP 端会结合用户端的指令和需求将需求提 交给 AI 大模型,经过模型推理和运算后将结果返回到应用程序中并对用户指令进行反馈。

Microsoft 365 Copilot 定价为每月 30 美元,有望大幅提升用户 ARPU 值。2023 年 7 月 18 日,微软官方宣布面向 Office 365 E3、E5、商业标准版和商业进阶版的订阅用户, Microsoft 365 Copilot 统一定价为每个用户每月 30 美元(折合 360 美元/年)。面向企业用户的订阅服务收费标准则从每个用户 10 至 38 美元/月不等。今年 5 月,微软宣布宣布将 Microsoft 365 Copilot 付费早期访问计划扩展到全球 600 家企业客户,其中包括毕马威会计 师事务所(KPMG)、Lumen 和阿联酋国家开发银行(Emirates NBD)等公司。Microsoft 365 Copilot 定价有望大幅提升商业及个人用户 ARPU 值,同时基于 AI 大模型的办公工具 作为用户生产力工具,有望推动 Office 等套件付费率提升,实现公司业务量价齐升。

微软 Office 及相关云服务收入保持成长趋势,近两个季度营收增速加快。公司财报显 示,2023 财年公司 Office 及相关云服务(Office products and cloud services)实现营业收入 487.28 亿美元,同比增长 8.6%,2017~2023 财年复合增长率为 11.34%。单季度看, FY2023Q4 公司该项业务实现收入 129.05 亿美元,同比增长 10.9%,环比增长 3.75%,进 入 2023 年以来,公司 Office 相关业务增速显著提升。

微软 Office 商业版坐席及个人版订阅数均保持稳健增长趋势。根据公司财务报告, 2023 财年第四季度微软 Office 商业版订阅坐席数同比增长 11%,连续 12 个季度同比增速 在 10%以上。公司在 FY23Q3 业绩交流会上披露,截至当季末 Office 商业版坐席数达到 3.82 亿,未来有望持续增长。个人用户方面,截至 FY23Q4,Office 个人版订阅用户达到 6700 万,同比增长 12.2%,保持持续增长势头。我们认为随着 Office Copilot 逐步规模化商 业落地,有望受益于庞大的 Office 使用生态以及不断成长的用户规模,实现量价齐升。

Office Copilot 有望在年内实现商业化推广。微软在业绩交流会上透露,目前 Office Copilot 已在超过 600 家大型企业客户中进行试用,并且据科技媒体 The Information 消息, 至少已有 100 家客户额外分别为 1000 个订阅账户支付 10 万美元的年费,未来随着产品覆 盖度进一步提升,Office Copilot 业务有望为公司贡献更加显著的收入增量。

经测算,Office Copilot 未来有望为微软 Office 业务贡献显著收入增量。针对商业版用 户,我们以 FY23Q3 末披露的 3.82 亿为席位数基准,而针对个人订阅用户,我们以 FY23Q4 披露的 6700 万订阅用户数为基准,则 1%的 Office Copilot 渗透率可对企业用户业 务创造 13.75 亿美元年收入增量,对个人用户业务创造 2.41 亿美元年收入增量,考虑Microsoft Office 企业席位数以及个人订阅数未来仍将持续增长,我们认为 Office Copilot 业 务有望成为微软 Office 相关业务核心增长点。

4.3.2 GitHub Copilot:大幅提升代码开发者效率

Github Copilot X 将 GPT-4 与 Github Copilot 结合,将 AI 赋能延伸至开发者整个工 作流程。Github Copilot 于 2021 年发布预览,并在 2022 年 6 月正式上线,是首个基于 OpenAI Codex 模型的大规模生产式 AI 开发工具,可实现代码生成、自动推荐等功能,大 幅提升开发者的编码效率。Github CEO Thomas Dohmke 透露,GitHub Copilot 发布以来编 写了 46%的代码,帮助开发者将编码速度提高了 55%,全球超过 5000 家企业及 100 万名 开发人员使用了这一工具。 2023 年 3 月 23 日,Github Copilot X 发布,采用 GPT-4 大模型,引入聊天、语音等 功能,开发者可在编程过程中获得类似 ChatGPT 的聊天体验。开发者使用 Github Copilot Chat 功能,可以实现自然语言交互下的代码自动生成,而 Github Copilot Voice 功能融合了 “语音到代码”的 AI 技术,支持用户语音输入提示,实现“动嘴写代码”。除此之外,新 版 Github Copilot 在异常代码的 Bug 查询、代码解释、开发者输入代码识别等功能实现迭 代。Dohmke 称,基于 GPT-4 的 Github Copilot 将使开发者生产力提高 10 倍。

GitHub 同步推出多项功能预览版本,旨在深度赋能开发者效率提升。Copilot for Pull Requests 功能基于 GPT-4 模型,可自动产生拉取请求描述,根据所变更的程序代码自动产 生标签。而 GitHub Copilot for Docs 工具通过一个聊天接口自动回答用户对项目文件的各种 问题。Copilot for the command line interface 可用来撰写命令及循环,借由模糊的查找标志 满足开发者的查询。 Github Copilot 采用订阅制收费模式,AI 大模型有望赋能付费用户渗透率提升。目前 Github Copilot 付费方案分为个人版和企业版两种,个人用户订阅费为 10 美元/月或者 100 美元/年,企业版付费为每个用户 19 美元/月。7 月 21 日,GitHub 官方推出了 Copilot Chat 的公测版本,目前仅限企业用户使用。未来随着功能的逐步丰富和全面开放,有望构建更 加丰富的软件开发生态。

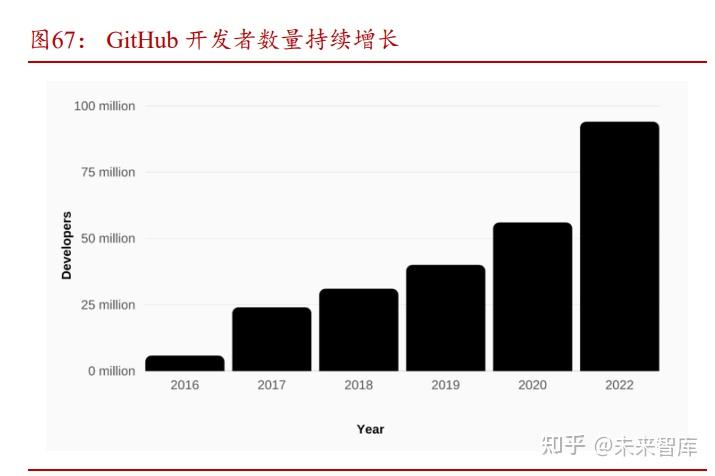

GitHub 开发者数量加速成长,Copilot 已有良好应用生态。截至 2022 年,GitHub 社 区开发者用户数达到 9400 万人,2017-2022 年用户数复合增长率达到 31.40%,用户规模快 速成长。伴随 GitHub 用户规模的成长,平台收入也保持快速增长态势,SignHouse 数据显 示,GitHub 2022 年年度经常性收入达到 10 亿美元,平台已形成良好的付费用户生态, GitHub Copilot 有望在此基础上实现较快渗透。

目前 GitHub Copilot 已有超过 100 万开发者使用,看好新业务推动社区用户规模与付 费渗透率的双重提升。我们认为随着 AI 商业化进程加速以及开源生态加速繁荣,以平台 2022 年底的 9400 万开发者用户数为基准,考虑 GitHub Copilot 针对个人用户的年付费为 100 美元,而对企业用户的年付费为 228 美元,我们取平均值作为 ARPU 值。经测算, GitHub Copilot 每 1%的渗透率可带来 1.54 亿美元的年收入增量。

4.4 Salesforce:多年耕耘,大模型时代有望延续公司增长态势

4.4.1 积极布局 AI+CRM,赋能企业生产力变革

2016 年公司正式推出 Salesforce Einstein,深度布局 AI+CRM 业务生态。2016 年的 Dreamforce 大会上,公司正式推出人工智能平台 Salesforce Einstein,并将其定位为“每个 人的数据科学家”,发布了 AI 分别结合销售云(Sales Cloud)、服务云(Service Cloud)、营 销云(Marketing Cloud)、电商云(Commerce Cloud)和 APP 云(APP Cloud)的五大应用 模块。 公司旨在利用深度学习、NLP 和多模态数据挖掘能力,通过 Einstein 为客户定制分析 模型,并将 AI 能力嵌入到商业场景,完成商业洞察、机会挖掘、客户行为预测、策略推荐 等工作,并且模型能力随着数据的不断积累而持续提升。

公司利用 AI 技术持续扩充 Einstein 平台功能。2020 年,公司宣布推出 RPA 产品 Einstein Automate,提供端到端的智能自动化解决方案。用户借助低代码及无代码设计工 具,可将繁琐、复杂、无意义的数字化业务流程实现自动化,从而提升效率、节省时间和 降低运营成本。Einstein Automate 主要由 Flow Orchestrator 和 MuleSoft Composer 两大工具 组成。其中,Flow Orchestrator 用于构建自动化业务流程,而 MuleSoft Composer 是一个数 据集成器,可以将不同的应用程序和数据快速连接到 Salesforce 从而实现自动化。 2021 年,公司推出 AI 关系见解工具(Einstein Relationship Insights,ERI)。ERI 工 具可自主探索互联网和内部数据源,以发现客户、潜在客户和公司之间的关系,并通过社 交媒体、协作应用程序等在线资源,帮助销售代表更快地完成交易。公司持续在 AI 工具 Einstein 平台上部署应用服务,不断挖掘 AI+CRM 应用潜力。

公司相继推出 Slack GPT 和 Tableau GPT,持续扩充 AIGC 产品服务矩阵。2023 年 5 月 4 日,Salesforce 推出 Slack GPT 功能,Slack GPT 将 Salesforce 原有的 Einstein GPT 功能 嵌入 Slack 应用中,企业用户可以使用 Slack GPT 总结会议内容、撰写会议记录,以及从 Sales Cloud 直接代入销售数据等。同时,Slack GPT 实现平台生态系统的原生集成,将 OpenAI 的 ChatGPT 版本以及 Anthropic 的 Claude 集成到平台上,强化了与 AI 厂商的合 作,为企业用户的 AI 能力部署提供更优质的使用体验。 Tableau GPT 基于 AI 大模型技术,变革用户数据处理与分析的模式。Tableau GPT 基 于 Einstein GPT 构建,以可信和安全的方式更好地理解数据并与之交互,用户以自然语言 对话的方式实现对运营数据的智能分析与处理。在此基础上公司推出的 Tableau Pulse 则进 一步提升用户处理数据的效率,为用户构建个性化的业务体验。Tableau Pulse 中的自动化 分析功能可帮助需要的指标概览,而个性化指标显示了指标最新值、趋势可视化 以及 AI 生成的分析见解。

4.4.2 AI 大模型推动提价及新服务再定价

Salesforce 宣布 GPT 支持的销售和服务功能正式定价,AI 大模型进入商业转化新阶 段。7 月 19 日,Salesforce 宣布了 Service GPT、Sales GPT 和 Einstein GPT Trust Layer 的正 式发布和定价,功能包含了服务sigusoft、电子邮件以及数据安全等。Sales GPT 和 Service GPT 分别包含在 Sales 和 Service Cloud Einstein 中,价格为 50 美元/用户/月,目前只有购买 了 Unlimited 版本的用户才有使用 GPT 支持功能的权限。

AI 技术推动产品服务竞争力提升,公司宣布服务提价有望带来业务收入增量。7 月 11 日,Salesforce 宣布将对 Sales Cloud、Service Cloud、Marketing Cloud、Industries 和 Tableau 定价平均提高 9%。其中对于销售云和服务云产品,公司宣布专业版、企业版和无 限版的定价将分别从 75/150/300 美元增加到 80/165/330 美元,新定价将于 2023 年 8 月在 全球范围内生效。 公司营收近年来营收增速有所放缓,AIGC 有望成为新增长引擎。公司 2023 财年实现 营业总收入 313.52 亿美元,同比增长 18.3%,增速首次降至 20%一下,2014-2023 财年复 合增长率为 25.46%。从单季度看,公司 2024 财年第一季度营收为 82.47 亿美元,同比增 长 11.28%,单季度营收增速连续 6 个季度下滑。公司在 AI 大模型技术加持下,有望通过 增值服务实现企业用户渗透率以及客单价的双重提升,推动公司重回高增长态势。

5 海外大模型生态三足鼎立,“大鱼吃小鱼”趋势明显

5.1 微软携手 OpenAI,GPT-4 大模型龙头地位稳固

北京时间 2023 年 3 月 15 日凌晨,OpenAI 官方发布了 GPT-4 大模型,与 GPT-3、 GPT-3.5 模型相比,GPT-4 具备了多模态功能,支持接受图像和文本输入并输出文本。 GPT-4 可根据图像信息识别图像中包含的信息,并生成文字反馈。同时在论文理解方面, GPT-4 可以智能识别论文截图中包含的文字以及图表内容并进行汇总分析,实现论文的总 结归纳功能。在复杂问题推理上,GPT-4 可准确解答力学题,并根据题目要求输出推理计 算过程,相比于 GPT-3 和 GPT-3.5 进步显著。

大模型 API 价格持续降低,商业化条件进一步成熟。6 月 13 日,OpenAI 官方宣布函 数调用及其他 API 更新,其中 gpt-3.5-turbo-16k 提供上下文长度是 gpt-3.5-turbo 的 4 倍, 价格方面每 1K 输入 token 0.003 美元,每 1K 输出 token 0.004 美元。16k 上下文意味着 该模型现在可以在单个请求中支持大约 20 页的文本。 ChatGPT 发布迅速成为爆款应用,OpenAI 持续迭代闭源大模型生态体系。2022 年 11 月底 ChatGPT 发布以来,OpenAI 持续迭代,目前已经形成以 ChatGPT 为代表,包含 GPT-3.5、GPT-4、DALL·E2、Whisper、CLIP 等在内的产品矩阵。 微软发力投资 OpenAI,未来有望深度受益 AI 大模型商业布局。2023 年 1 月,微软 宣布向 OpenAI 追加投资,OpenAI 估值达到约 290 亿美元。根据 Fortune 披露的 OpenAI 股 权模式,OpenAI 投资回报将按照“FCP-微软-员工-OpenAI Nonprofit”的顺序进行偿付。 未来 OpenAI 实现盈利后,在返还 First close partners(FCP)10 亿美元后,微软将获得 OpenAI 75%的利润分成,直到微软收回 130 亿美元投资为止。之后微软将持有 OpenAI 49%的股份,并且当 Open AI 利润达 1500 亿美元后,所有风投(包括微软)的股份将转让 给 Open AI 非盈利基金。未来随着 AI 商业化进程的加速推进,微软有望深度受益于投资 Open AI 带来的业务成长。

全球多家企业使用 GPT 大模型。GPT-4 性能大幅提升,海外多家企业已相继布局 GPT 大模型应用。包含摩根士丹利、duolingo 在内的政府及企业已布局 GPT-4 技术以实现 多样化的功能。六月中旬,奔驰宣布与微软合作,成为全球首家将 ChatGPT 集成到车载语 音控制系统中的车企。

5.2 谷歌 PaLM 2 模型深度融合业务生态,积极布局多模态大模型

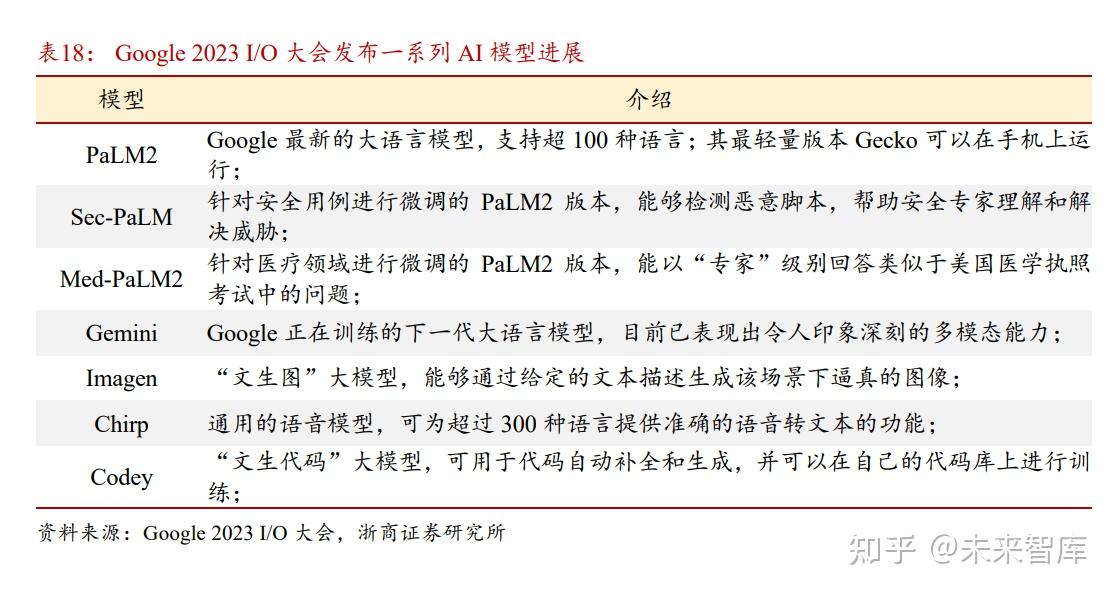

2023 年 5 月 9 日谷歌举办 Google I/O 开发者大会,正式推出对标 GPT-4 的大语言模 型 PaLM2。PaLM2 被用到谷歌的对话机器人 Bard 上,并将 Google Lens 功能集成 Bard 中。同时谷歌全家桶 Workspace 嵌入的 AI 功能全面升级为 Duet AI 后,功能包括但不限于 辅助写作、用文本为 PPT 生成图像、智能输入分析表格数据等。此外,谷歌还推出适用于 Android 开发的编程机器人 Studio Bot。

Bard 持续迭代,目前已具备多语种多模态能力。2023 年 7 月 13 日谷歌宣布 Bard 再 次升级,加入图文对话、代码导出等新功能。目前用户可以用阿拉伯语、中文、德语和西 班牙语等数十种语言与 Bard 进行对话。而在生产力方面,除了代码工具 Colab 之外,现在 用户还可以将 Bard 生成的 Python 代码导出到 Replit 上,从而大幅提升开发者的效率。 Bard 具备多模态能力,用户使用体验进一步优化。更新后 Bard 支持语音方式与人进 行交流,用户可以选择阅读或收听 AI 生成的响应,在此基础之上,用户可以更仔细地控制 Bard 的友好程度,可选择简单、长、短、专业或轻松的五种不同响应语气。同时 Bard 上 线识图能力,大模型能够解释通过提示字段放入聊天中的图片,用户可以要求 AI 识别有 关图像内容的更多信息或基于图像生成标题等内容。

Google 发布 RT-2 大模型,布局具身智能领域。7 月 28 日,谷歌 DeepMind 推出新的 机器人模型 Robotics Transformer 2(RT-2),这是一个全新的视觉-语言-动作(VLA)模 型,从网络和机器人数据中学习,并将这些知识转化为机器人控制的通用指令。 RT-2 表明,视觉-语言模型(VLMs)可以转变为强大的视觉-语言-动作(VLA)模 型,通过将 VLM 预训练与机器人数据相结合,直接控制机器人。通过基于 PaLM-E 和 PaLI-X 的两个 VLA 实例,RT-2 导致了高度改进的机器人策略,并且更重要的是,它具有 显着更好的泛化性和涌现能力,这些能力继承自 web-scale 的视觉-语言预训练。RT-2 不仅 是现有 VLM 模型简单而有效的修改,而且显示了构建通用型物理机器人的前景,这种机 器人可以进行推理、问题解决并解释信息,以在真实世界中执行各种任务。

5.3 Meta 坚持开源大模型生态路线,多模态能力构建竞争力

7 月 19 日,Meta 开源 LLaMA 2 大模型。LLaMA 2 模型系列包含 70 亿、130 亿和 700 亿三种参数变体。Llama 2 的预训练语料库大小增加了 40%,接受 2 万亿个 token 的训 练,精调 Chat 模型在 100 万人类标记数据上训练,上下文长度是 Llama 1 的两倍,并采用 了分组查询注意力机制。 Llama 2 模型优于 Llama 1 模型。与 Llama 1-65B 相比,Llama 2-70B 在 MMLU 和 BBH 上的得分分别提高了约 5 分和 8 分。除了代码基准测试之外,LLama 2 7B 和 34B 在 所有类型的基准测试中也均优于 Falcon 7B 和 40B。此外,Llama 2-70B 模型的性能超越了 所有开源模型。

Meta 在多模态领域具备丰富的场景和数据优势,多模态大模型为核心发展方向。 Meta 基于 Facebook、Instagram 等爆款社交产品,积累了大量视频、图片资源,在模型数 据方面具备先天优势。7 月 16 日,Meta 公司宣布开发出名为 CM3Leon 的人工智能模型, 可以根据文本生成高质量的图像,也可以为图像生成文本描述,以及根据文本指令编辑图 像。 Meta 公司称,这款模型在文本到图像生成方面达到了业界最高水平,超过了谷歌、微 软等公司的产品。CM3Leon 是一种基于 Transformer 的模型,Transformer 是一种利用注 意力机制来处理输入数据的神经网络结构。相比于其他基于扩散(diffusion)的模型, Transformer 模型更加高效,训练速度更快,计算成本更低。

5.4 大厂持续投资 AI 创业团队,大模型竞赛呈现“大鱼吃小鱼”局面

微软投资人工智能初创公司 Inflection AI,持续储备 AI 技术。2023 年 6 月 29 日,人 工智能初创公司 Inflection AI 宣布了总计 13 亿美元的新一轮融资,其中微软为领投方之 一。Inflection AI 专注于创建个人 AI 助手,公司于今年 5 月推出的核心产品 Pi 旨在成为友 善且支持性的伴侣,以自然、流畅的方式提供文本和语音对话、友好的建议以及简洁的信 息。 Pi 由公司内部大语言模型 Inflection-1 训练,使用了数千个 NVIDIA H100 GPU。根据 官方信息,Inflection-1 在大语言模型各种基准测试中,性能优于 GPT-3.5、LLaMA、 Chinchilla 和 PaLM-540B。目前 Inflection AI 正在与合作伙伴 CoreWeave 和英伟达一起构建 世界上最大的 AI 集群,包含 22000 个英伟达 H100 Tensor Core GPU。 微软投资 Inflection AI,标志着公司高度重视 AI 大模型在个人数字助理场景的应用前 景及商业价值,Inflection AI 部署 NVIDIAAI 技术来开发、训练和部署大规模的生成式 AI 模型,未来有望融入到微软的各类消费级产品中,构建完善的个人 AI 应用生态。

除微软外,谷歌、英伟达、Salesforce 等海外大厂相继投资 Cohere、Runway 等 AI 创 业公司。今年以来,海外涌现大量优秀 AI 创业公司,基于生成式 AI 技术在情感识别、搜 索引擎、模型安全等细分场景打造 AI 产品应用。海外大厂通过收购或投资方式持续吸收创 业公司技术及产品,形成“大鱼吃小鱼”的行业格局。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

今天的文章co-pilot360_copilot360和360全景区别分享到此就结束了,感谢您的阅读。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。

如需转载请保留出处:http://bianchenghao.cn/77012.html