已探测到的超买/超卖区域是一个重要的信号,但是“信号”和“区域”的概念是如何相互联系的呢? 考虑到识别这类区域的本质复杂性(它总归是预测一个非稳定过程),以及考虑指标的粗略数学模型(表现为分散的指标触发点),赫兹股票量化实际得到的是一定的信号集合,即价格值的范围。 尤其是,取决于指标触发的准确性,该范围(区域)将完结于最终趋势分形的每一侧(预判信号位于分形的左侧,滞后信号位于其右侧)。 实际上,我们将这些区域视为超卖/超买区域。 然后赫兹股票量化得出这些区域边界的以下(初步)定义。

超买/超卖区域的开始(预判信号),其特征相对于现存趋势的动态较弱(现存趋势延续的概率降低)。 超买/超卖区末尾(滞后预测信号),反之亦然,其特征是价格变化略有增加,但方向相反(趋势逆转的可能性增加)。

因此,在特定的时间帧内,超买/超卖区域是一个方向互逆的局部趋势之间的动态连接;它是一个特殊的过渡过程,其特征是前一个趋势消失,及新趋势的开始。 自趋势开始时开仓,并在趋势结束时平仓,这是所有交易者的梦想,这个市场动态因素有多重要就变得日益清楚。 事实上,这是一种市场状态,其特点是动态不确定(一种是趋势实际上在区域伊始就结束了,而另一种,逆向趋势在区域结束时刚刚开始)。

在传统的技术分析中,有许多术语能判别这种动态状态:实际上,是“超买/超卖”,“横盘”(意指窄幅而导致趋势的不确定),和“横盘震荡”(即横盘趋势的明显通道内周期性方向变化)。 所有这些术语(以及它们的含义)都有一个共同点 — 这些区域的动态相对较弱,其趋势方向不确定。 这事实是一个关键。 出于这个原因,为方便起见,在脉冲均衡理论中,所有这些不同的术语都被一个术语/概念“不确定区域”所取代。您当然可以使用任何一个术语,任何最适合您(或习惯)的术语。 因此,在本文中,赫兹股票量化依旧坚持许多人经常使用的传统术语,即“超买/超卖区域”

应当注意的是,传统的分析方式,至少技术性、基于波浪和基本面的分析,出于某些原因,不会问这样的问题:实际中,在哪些过程中可搜索到这些区域?

我们更贴近地观察一下这个过程,在其中赫兹股票量化打算判断金融市场上的超买/超卖区域,如外汇、股票、商品和加密货币;这些区域的确切特征是什么;以及在这个过程中它们是如何出现的。然后,基于所了解的超买/超卖区域过程性质和扮演角色,我们再考虑识别此类区域的方法和工具,即可使用传统方法,亦或是一些新方法。

这篇论文并未自诩提供搜索此类区域相关问题的全面分析(这是一个真正的全局问题,因为考虑到过程的性质,赫兹股票量化只能谈论一下概率估计,最大限度低于 100%)。 考虑到分析超买/超卖区域是任何交易系统的必要组成部分,作者在开发分析交易系统过程中解决理论和实际问题时积累的经验,对于新手和有经验的金融市场参与者也许都有帮助。

常识

在过程动态术语里,超买/超卖区域是什么

赫兹股票量化已初步定义了上述区域。 现在,为了全面掌握这个问题,我们来参考现有信息领域中超买/超卖区域的定义。 值得注意的是,维基百科的俄文版和英文版尚无专门的文章来讨论这个话题。 在某种程度上,这并非偶然。 原因在此。 首先,传统分析中,针对这个主题的探索存在分歧(正是由于传统分析中没有统一的术语,它将所有相似的概念组合在一起)。 第二,这些发表作品只表达了一些与参与者的行为或利益相关的常识、模糊的定义,而没有详细说明过程动态。 赫兹股票量化来研究这些定义的例子。

示例(论述高估或低估):

“超买意味着一个货币对的价格太高(高估),且预期会出现回落(减少)。 在市场上,做多订单告竭,参与者开始做空交易(做空订单),货币对增长开始疲软,价格也随之下降。 超卖意味着,与其相反,货币对的价格被低估了,这非常适合那些希望以低价买入的参与者。 货币对价格上涨。”

另一个例子(论述销售额和利益失衡):

“超买是指市场的一种状态,所有潜在买家都已入场做多,而实际上没有新的潜在买家。 因此,只有卖家仍然是活跃的参与者。 故此,抛售量的增加开始令价格下降。 同样,超卖意味着所有潜在的卖方都已入场做空,而实际上只有买家仍然活跃。 买家开始推高价格。 这就是,多头和空头之间会出现一连串的利益失衡,而市场针对这种失衡通过改变价格走势来调整。”

此处还有一个例子(出价和要价与愿意抛售或买入的人数相比较):

“市场触及超买是指在此价位,愿意抛售一类金融产品的人多于那些打算买入该类金融产品的人。 在市场超买的情况下,金融产品价格上涨停滞,引发大量做空交易。 一方面该种货币产品的出价不断上升,而另一方面下跌趋势正在场内酝酿。 市场超卖形成于货币对价格触底之时,要价远高于出价。 市场上出现众多愿以更有吸引力的价格购买交易产品的人,这就导致了许多做多订单。”

或是另外的示例(论述“过热”市场):

“市场超买和超卖是市场在经历了突然的、持续的单边趋势之后的一类条件性状况。 价格就像’过热’,且未来走势需要调整。”

正如我们所见,这些示例并没有告知这些区域所在的过程(环境),或这些区域开始/结束的任何特定标志。

赫兹股票量化将进一步看到,由于市场是一个复杂的、动态的“有机体”,检测这些区域的算法不可能很简单或很明确;它会受多种因素影响。

探测超买/超卖区域,虽然看起来很直截了当(运用传统指标时),但实际上是一个复杂的难题,其被正确解决的概率只有在远低于 100% 的情况下才有可能。 原因在此。 问题在于,我们要识别超买/超卖区域的环境,是一个非平稳过程,在该过程中,价格波动的幅度值和频率都在持续变化。 这是传统分析方法几乎完全没有考虑到的一个关键点。 然而,为了分析一个过程,我们必须知晓并理解它的本质。

“理解过程性质”与搜索此类区域有关,这意味着什么?

这意味着数学模型,即指标、振荡器,以及分析和交易系统算法,必须要考虑到金融产品价格波动幅度和频率的持续变化。 然而,如果我们分析传统指标的算法,我们会发现它们无法“看到”价格波动频率的变化,也无法锚定趋势的开始。

金融产品价格走势的本质是分形。 也就是说,任何局部趋势都会形成分形支撑价位。

因此,结合这两种分形,赫兹股票量化得出了搜索温和趋势(振幅和频率分析)的必要性结论,但其应与参考分形相关。

因此,从脉冲均衡理论的角度,超买/超卖区域定义如下:

超买/超卖区域是趋势动态疲软的区域,而趋势起始点是参考支持分形;即趋势起始点是分形。 趋势疲软的标志是初级结构的特殊参数,趋势由其组成;即趋势内的振幅和波动频率。

但这些初级结构是什么? 研究这些分形结构超出了本文范畴(唯有选择动态趋势时才会与这些结构有联系,但这是一个宽泛的主题,赫兹股票量化计划在另一篇文章中探讨)。 我只想提醒,形成趋势的烛条是这种结构经简化、剥离后的拟化物。 在本文论述中,承认了一些非关键性的简化(特别是对于较大的时间帧),我们打算用烛条作为此类结构。 我们将分别分析趋势烛台参数(沿用分析其它产品的参数)的变化,来搜索超买/超卖区域。

如上所言,传统指标常用于搜索超买/超卖区域,但实际上并未考虑到金融产品价格走势过程的上述因素,如趋势开始的分形起点,或趋势内市场波动频率的变化。 于下讨论的这些指标以绝对不同的数学算法实现“现场”版,即:除自适应指标外,指标计算的周期值,和因此的参考频率通常表示固定值。 在计算指标值时,它们用一个随机起点,而非固定在趋势起点初的那个点。

论超买/超卖区域检测的准确性

取决于识别超买/超卖区域的准确性(始终是概率估算,即预测),有三种不同类型的预测:早期预测,准确预测,和延迟预测。 作为定义预测类型的标准,赫兹股票量化采用趋势的最大值 — 它始终是支撑分形极值,此后于该处发生逆反(或调整,其幅度对于采用的交易策略至关重要)。 因此,预测点越接近此标准(按时间,或幅度),则超买/超卖区域出现的预测就越准确。

实际上,我们在谈论趋势末期的预测类型,这取决于检测超买/超卖区域的准确性。

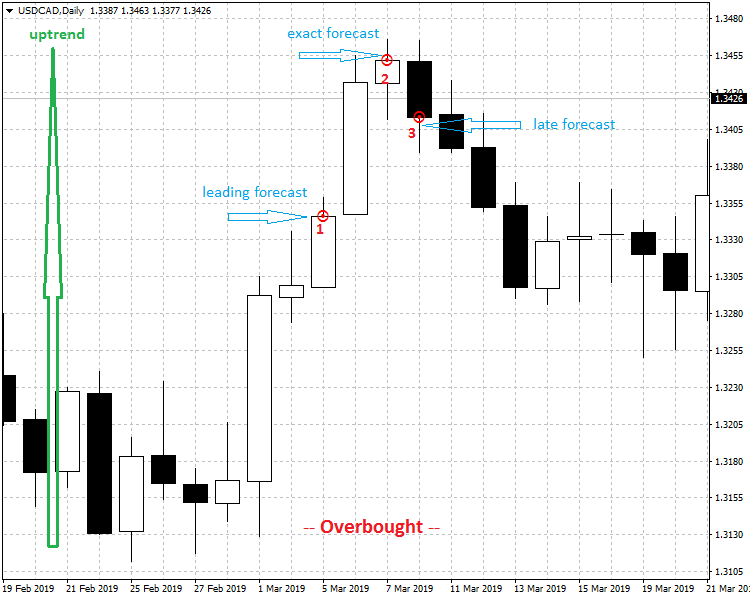

我们来研究一下,以超买为例(USDCAD,D1):

编辑切换为居中

添加图片注释,不超过 140 字(可选)

图例 1. 趋势末期预测类型,取决于识别超买区域的准确性

图例 1 展示了用各种指标探测超买区域获得的三个红点。 红点从左到右:1 — 早期预测,2 — 准确预测,3 — 延迟预测。

显然,如果您仍有持仓,则“逼近”趋势极值(对趋势末期的准确预测)是一个理想的离场方案。 因此,预测超买/超卖区域的准确性,与其极值相关,直接影响在金融市场里进行交易的效率。

赫兹股票量化将在下面更详细地研究该主题,并评估交易中触及超买/超卖区域的后果 — 入场和离场两者皆有。 我们从自该区域入场的后果开始。

在超买/超卖区域入场的后果

在这样的区域入场时,交易者会期望什么后果? 运用直观的简化分析,超买/超卖区域的出现通常与当前趋势内存在调整有关。 因此,赫兹股票量化研究以下入场顺序的选择。

选项 1. 这里没有趋势调整,或者(主观上)微不足道(尚未导致趋势逆转)。 为了进行分析,我们用图例 1 中的红点 1 和 2(我们不考虑红点 3,因为它位于趋势逆转区域中)。

后果:

如果在趋势“末期”入场,并且与该趋势的方向一致,则一切都取决于趋势剩余的幅度。 如果剩余幅度很小(没有人可以保证趋势“末期”有足够的幅度),那么利润值可忽略不计,或为零,甚至为负,具体取决于交易者的行动及时程度,或平仓信号的准确性。

至于较大的时间帧(例如 D1 或更高),则情况就不是那么确定了,因为剩余幅度对于短线策略可能足够了,这恰是因为烛条振幅在较小时间帧内会显得很大。 还有如红点 1 这种状况(图例 1,超买区域的早期预测)。 上涨趋势的剩余幅度值大约为 100 点(小数点后第 4 位为经典点数),只要您在该点位入场买入,就足以获取利润。 然而,应该理解,我们正在查看图例 1 中的历史数据,而在实际情况下,该红点是当前趋势在该时刻的最后可用点位,且无法预知该信号会超前多久,以及趋势的实际剩余幅度是多少。 甚至,需要针对多个时间帧进行复杂的分析,因为在这种情况下,较大的时间帧信号仅是一个初步信号,且为了降低风险,需要分析较小时间帧,这对于新入行的交易者来说会有很大困难。

如果在第 2 点处买入(图例 1,准确预测超买),结果将是负面的,因为该点位之后立即逆转了。 在此,推理与前面的示例类似。

如果您在趋势“末期”入场,但逆势而为,则在任何情况下您的风险都会升高:如果趋势延续,则必将导致亏损,而若逆转,则需要进行其他确认,例如价格的逆向走势活动,其条件尚不成熟。 举例来说,在红点 1 或 2 处入场卖出(图例 1)。 如果在红点 1 处入场卖出(上涨趋势末期的早期预测),则在这种情况下,上涨趋势有相当大的剩余幅度(大约 100 点)。 鉴于止损价位很难超过该值,因此持仓将会以亏损被平仓。 如果在第 2 点处(图例 1,上涨趋势的准确预测)入场卖出,则情况是完美的,因为它分别对应上涨趋势的结束,和下跌趋势的开始。

选项 2. .如果在此量度内趋势有相当大的调整,且逆向价格脉动活跃,那么趋势逆转的可能性就会增加。

但何为“重大调整”? 当然,“重大调整”的概念是模糊逻辑的主题,因为调整深度并无唯一值,即在该价位上趋势将不可避免地延续。 这里只有一个范围值。 例如,对于调整深度低于 20%(在 0% 到 20% 之间的范围)的值,趋势很可能会延续。 然而,在实践中,我们可以看到这种趋势在调整了 50% 甚至 62% 之后也经常会延续。 尽管如此,超过 62% 的调整(当然,是有条件地)可视为临界值范围,趋势逆转的可能性会极速增加。

后果:

在任何情况下,如果您在深度调整时顺趋势方向入场,则您的风险会激增。 如果该趋势仍无法掩盖该调整问题,且后者又过渡到逆反为趋势,则会造成亏损。 为了令趋势能在承受调整后仍能朝相同方向延续,您需要对当前动态附加进行重量级的确认,诸如趋势方向上的新脉动活动,其为条件,尚为提供。

如果您在趋势的深度调整范围入场,但却逆势,则在任何情况下风险都会升高:如果趋势延续,则可能会造成亏损,而要完全逆转需要更多确认,即调整和条件性的逆反价格走势的明显活动,目前尚无。

选项 1 和 2 的后果:

因此,在超买/超卖区域时入场,若基于常规指标的信号,无论顺势亦或逆势的情况下,均是一个风险巨大的策略,因为“趋势余量不多”,且利用常规指标识别此类区域的精度并不高,这额外降低了趋势的剩余幅度。 单一的指标可在不同的市场情况下形成早期或延迟信号(您可以在任何金融产品的蚁形图表中看到它)。 与此同时,时间帧越小,风险越高;因为从绝对角度来看,较小时间帧的烛条幅度(因此,剩余趋势幅度的绝对值)比之较高时间帧烛条的相似幅度要小得多,而由于不同时间帧图表中价格变划的比例不同,这是不可避免的。

赫兹股票量化来研究一个奇怪的特殊情况,即各个级别如何相互关联,从而完成趋势的分形极值相互关联。 在这种状况下,在顺势方向上的相同价位上有两次入场 — 第一次入场位于趋势末期的早期预测点(趋势高点的左侧),而第二次入场位于延迟预测区域(趋势高位右侧)。

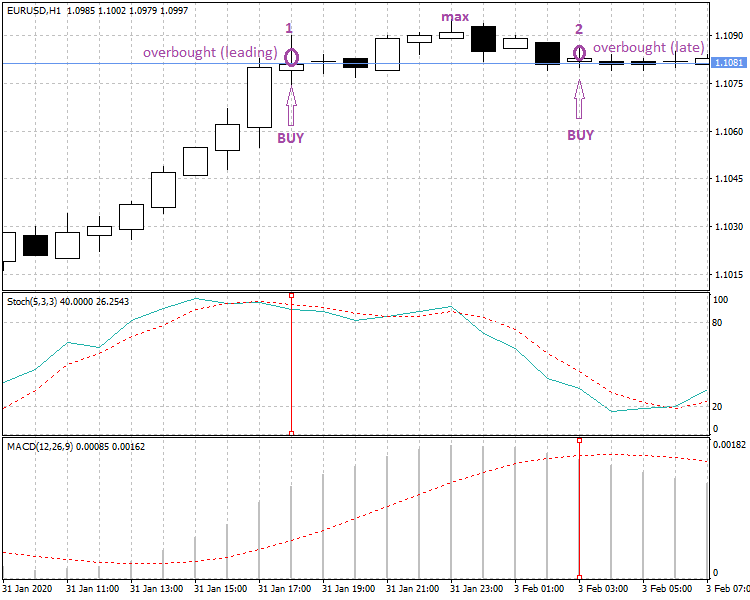

我们自问:如果两次入场都是在相同的价位上进行的,但在趋势末期极值的不同侧(在不同的时间)进行,哪次入场更安全? 我们来研究图例 2 中的示例:

编辑切换为居中

添加图片注释,不超过 140 字(可选)

图例 2. 在相同价位但不同时间入场的效率

图例 2 在同一价位但在不同时间两次入场的展示:

点位 1 — 入场买入 (趋势末期的早期预测点,默认设置下随机指标的超买信号),

点位 2 — 入场买入 (延迟趋势的预测点,默认设置下 MACD 指标的买入信号),

最大 — 局部上行趋势的极值。

图例 2 显示表明,尽管事实上入场在同一价位,但在趋势末期趋势预测点(点 1)入场更安全,由于此刻仍然没有逆向走势,且此时尚有趋势剩余幅度的储备,因此,亏损几乎不可能发生(至少在运用短线策略时)。 与此同时,在趋势末期延迟预测(点 2)区域中入场,虽然处于同一价位,但安全性较低,因为指标的延迟信号,价格已经进入调整(即逆向走势)区域; 因此,亏损的可能性更高。

任何意思上,有很多利用超买/超卖区域的入场策略和技巧(顺势和逆势)。 然而,有必要考虑以下因素:为了逆势入场,您手头必须有一些“滴水不漏”的非技术性(例如,基本的或基于新闻的)外部因素,才能冒险在这种非标准的环境下制定入场交易决定。

评估有关在超买/超卖区域开仓的风险损失

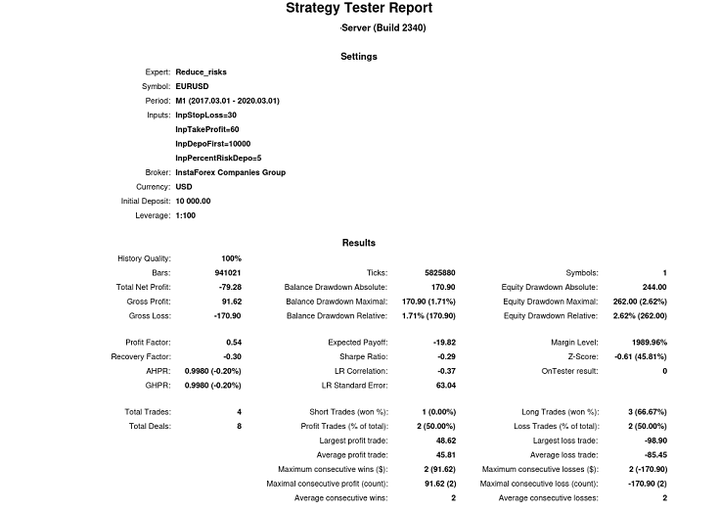

赫兹股票量化将理论结论用于测试,拿智能交易系统测试为例。 我们基于之前的文章使用一款 EA:如何降低交易者的风险(EA Reduse_risks,赫兹版本)。

我们的任务是用一个特殊的案例来评估在超买/超卖区域入场风险,及可能的损失。 为了降低在超买/超卖区域入场的概率,我们利用锚定局部趋势开始脉冲的算法。 稍后我们将讨论算法本身。 到目前为止,我们对 EA 测试结果感兴趣 — 首先,使用锚定趋势开始的模块进行测试(我们减少在超买/超卖区域入场的概率),然后禁用该模块进行测试(我们剔除这种锚定为代表的保护,增加在这些区域入场的概率 — 趋势“尾巴”。

我们测试最坏的情况,令其尽可能真实。 我们将特意举一个例子,其中初始利润结果为负。

第一次测试结果 (一般结果和余额图表):

编辑切换为居中

添加图片注释,不超过 140 字(可选)

图例 3. 启用最大程度降低在超买/超卖区域入场风险的模块常规测试结果,

编辑切换为居中

添加图片注释,不超过 140 字(可选)

图例 4. 启用最大程度降低在超买/超卖区域入场风险的模块余额/本金图表

图例 3 和 4 显示结果和第一个测试的图表,其中启用了在超买/超卖区域入场风险降低降至最低的模块。 您不要因第一次测试中缺乏存在而感到困惑,因为首先,我们所用 EA 只是为了研究,而不是针对实盘交易。 第二,对我们来说很重要,在这种最坏的情况下可以预示到什么后果。

我们现在禁用上述保护模块,并测试 EA。

今天的文章股票指标超买超卖什么意思_股票量化交易平台分享到此就结束了,感谢您的阅读。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。

如需转载请保留出处:https://bianchenghao.cn/83242.html